В 2018 году ряд крупных финских компаний покинул российский рынок — строительный концерн Lemminkainen слился с YIT, продуктовый ретейлер Kesko продал свой последний актив — сеть «К-Раута» — французской Leroy Merlin, группа Stockmann свой ТЦ «Невский центр» — чешской PPF. Но на рынок выходят новые игроки из Суоми. Смогут ли они стать новыми героями финского бизнеса в России, завоевать доверие потребителей, открыть новые ниши и обогнать конкурентов, читайте в спецпроекте «Фонтанки».

О ПРОЕКТЕ

Спецпроект «Финский бизнес — 2018. В поиске новых героев» — итог ежегодного исследования «Самые влиятельные финские компании в России» интернет-газеты «Фонтанка.ру». Он является продолжением проектов «Бизнес с финской ДНК» 2016 года и «Лидеры финского бизнеса» 2017 года.

В России работает более 900 компаний с участием финского капитала. А оценка размера их инвестиций варьируется от 12 до 15 млрд евро. ТОП-30 — это крупнейшие по выручке игроки из Суоми, а также крупнейшие инвесторы. Оценка их финансового состояния, динамики географии и активов, а также инвестиционной стратегии позволяет судить о состоянии и перспективах финского бизнеса в РФ.

Впервые при составлении списка самых влиятельных финских компаний была применена новая методика, учитывающая сумму количественных и качественных показателей.

В России работает более 900 компаний с участием финского капитала. А оценка размера их инвестиций варьируется от 12 до 15 млрд евро. ТОП-30 — это крупнейшие по выручке игроки из Суоми, а также крупнейшие инвесторы. Оценка их финансового состояния, динамики географии и активов, а также инвестиционной стратегии позволяет судить о состоянии и перспективах финского бизнеса в РФ.

Впервые при составлении списка самых влиятельных финских компаний была применена новая методика, учитывающая сумму количественных и качественных показателей.

Финский бизнес несет потери

За последний год пять крупных финских игроков покинули российский рынок или объявили о продаже бизнеса. Самой крупной потерей стал уход группы Kesko, которая в 2018 году продала французской Leroy Merlin свой последний актив — сеть магазинов товаров для дома и ремонта «К-Раута». Еще один гигант финского бизнеса Stockmann спустя два года переговоров нашел покупателя для ТЦ «Невский центр» в Петербурге в лице чешской PPF.

Два игрока уступили свой бизнес российским компаниям. Так, 18 клиник «Ава-Петер» и «Скандинавия» в конце 2017 года перешли от структур финского врача и предпринимателя Ральфа Ашорна и его партнеров к ООО «Севергруп». Производитель металлоконструкций Ruukki до конца 2018 года закроет сделку по продаже российского бизнеса ООО «Салаватнефтемаш». Самостоятельное существование прекратил и строительный концерн Lemminkainen. Компания на глобальном уровне вошла в состав группы YIT и стала работать под этим брендом.

Два игрока уступили свой бизнес российским компаниям. Так, 18 клиник «Ава-Петер» и «Скандинавия» в конце 2017 года перешли от структур финского врача и предпринимателя Ральфа Ашорна и его партнеров к ООО «Севергруп». Производитель металлоконструкций Ruukki до конца 2018 года закроет сделку по продаже российского бизнеса ООО «Салаватнефтемаш». Самостоятельное существование прекратил и строительный концерн Lemminkainen. Компания на глобальном уровне вошла в состав группы YIT и стала работать под этим брендом.

Микко Хеландер

президент Kesko

«Мы приняли решение уйти с российского рынка. Наши инвестиции в России не оправдали ожиданий, а экспансия за пределы Петербурга и Москвы потребовала бы значительных дополнительных инвестиций»

автор фото: kesko.fi

автор фото: kesko.fi

Компании уходили из России из-за финансовых проблем. Так, российский бизнес Kesko и Ruukki приносил убыток. «Ава-Петер» испытывала сложности с финансированием: международные партнеры отказались давать деньги на ее развитие в России. По мнению экспертов, на решения финских инвесторов могли повлиять более заманчивые перспективы на домашнем и других рынках, которые растут быстрее, чем российский.

Тимо Пиетиляйнен

руководитель российского представительства финской финансовой госкомпании Finnvera

«Экономика России находится в сложном положении. Политическая обстановка, на которую влияют санкции, остаётся тяжёлой. Из-за этого и инвестировать затруднительно»

На этом исход финских инвесторов может не остановиться. Так, девелопер SRV весной 2018 года объявил о желании расстаться с ТРЦ «Жемчужная Плаза». Ряд крупных игроков продолжает работать в минус — к примеру, убыток по итогам 2017 года получили Prisma, Atria, «Университетская аптека».

Те, кто остался, укрепляют позиции

Совокупная выручка 30 крупнейших финских компаний в России по итогам 2017 года составила 281,6 млрд рублей, что на 7% больше по отношению к 2016 году. Для сравнения, в 2016 году темпы роста были на уровне 5,2%. Предварительные данные за три квартала 2018 года дают основание рассчитывать на ускорение роста: 8 компаний из ТОП-30, которые раскрывают промежуточные результаты, увеличили продажи на 8,5%.

В 2017 году все отрасли финского бизнеса показали положительную динамику. При этом ретейл и производство росли умеренно (+5,5% и +6% соответственно). Зато недвижимость и дистрибуция — двузначными темпами (+17,6 и +15%).

На чем зарабатывают крупнейшие финские компании

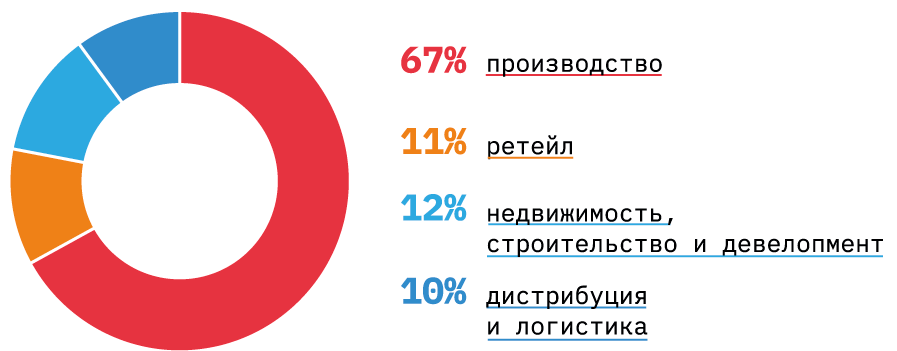

Соотношение вклада различных отраслей в общий результат изменилось. Промышленность укрепила статус главной отрасли финского бизнеса в России — на нее пришлось 67% дохода тридцатки самых влиятельных компаний против 64% годом ранее. Ретейл сдал свои позиции — в основном за счет ухода такого крупного игрока как Kesko — и уступил статус второй по значимости отрасли участникам рынка недвижимости и подрядным строителям.

Кари Каунискангас

президент и гендиректор YIT

«Лично мне очень сложно понять, почему в такой обстановке конкуренты строят так много, ведь спрос не растет. В такой ситуации со спросом на рынке мне кажется необоснованным стремиться к росту»

На финские компании, работающие на потребительском рынке, продолжает оказывать давление покупательский спрос, который восстанавливается очень слабыми темпами, а также колебания курса валют, которые влияют на рентабельность производства. Делая ставку на качество, в ценовой войне финские компании проигрывают российским конкурентам.

Илари Хююрюнен

вице-президент «Атриа Россия»

«Мы не стали снижать уровень качества из-за подорожания сырья. Так что ситуация, действительно, непростая»

Но игроки понемногу возвращают утраченные позиции. К примеру, Valio, инвестировавшая в собственное и контрактное производства последние три года, сумела вернуть лидерство в категории плавленых сыров. По оценке самой компании, ее продукт Viola занимает первое место в данном сегменте по узнаваемости, потреблению и лояльности покупателей в Москве и в Санкт-Петербурге.

Сегмент «Дистрибуция и логистика» также увеличил свой вклад в суммарный оборот финского бизнеса. Как и в прошлом году, представитель этой отрасли заслужил статус самой динамичной компании из Суоми на российском рынке. Поставщик технологий для горно-обогатительной промышленности Outotec увеличил выручку российского филиала в три раза по сравнению с прошлым годом. Предприятию помог контракт на 24 млн евро с заводом по переработке полезных ископаемых Кольской ГМК.

Сегмент «Дистрибуция и логистика» также увеличил свой вклад в суммарный оборот финского бизнеса. Как и в прошлом году, представитель этой отрасли заслужил статус самой динамичной компании из Суоми на российском рынке. Поставщик технологий для горно-обогатительной промышленности Outotec увеличил выручку российского филиала в три раза по сравнению с прошлым годом. Предприятию помог контракт на 24 млн евро с заводом по переработке полезных ископаемых Кольской ГМК.

Финляндия как импортер

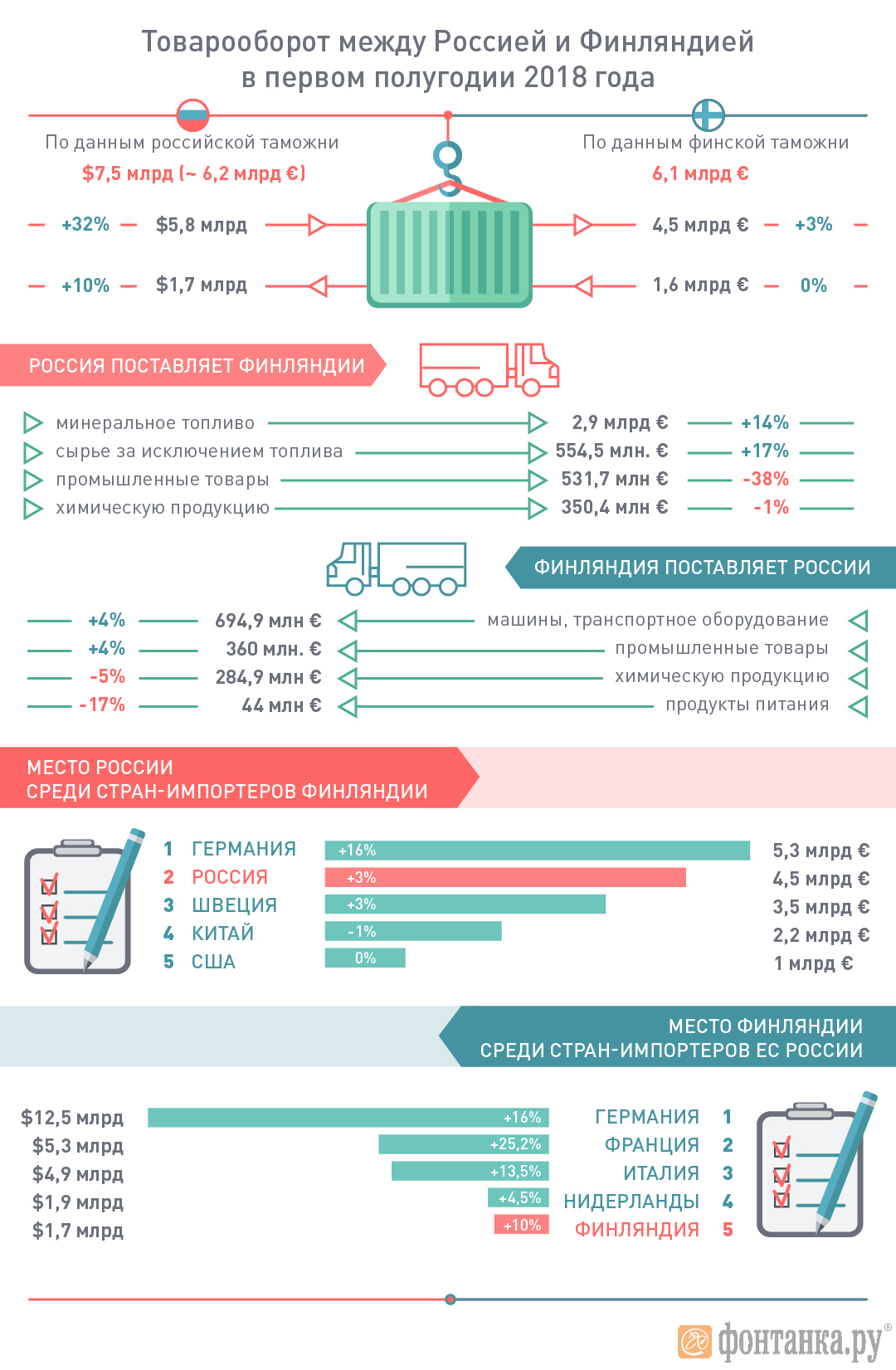

По данным российской таможни, двусторонний товарооборот России и Финляндии в первом полугодии 2018 года составил 7,5 млрд долларов. Как и в прошлом году, показатель рос, но темпы снизились более чем на четверть — до 27%.

Финны, в отличие от россиян, не видят положительной динамики. По данным статистики Суоми, в евро взаимный товарооборот по итогам января — июня вырос всего на 3%, а в долларах, за счет курсовой разницы, примерно на 14%.

Эксперты объясняют расхождение разницей в методологии подсчета. Но обе страны сходятся в том, что торговый баланс между странами по-прежнему сильно смещен в сторону России, которая везет соседу в основном нефть, газ и другие сырьевые товары и занимает второе место среди импортеров Финляндии.

Для финнов главная статья экспорта — машины и транспортное оборудование, но, в отличие от взрывного роста 2017 года, поставки остались на прежнем уровне. По данным ФТС, Суоми находится на пятом месте по объему ввоза в Россию среди стран ЕС, но рискует покинуть пятерку, уступив место Испании.

Финны, в отличие от россиян, не видят положительной динамики. По данным статистики Суоми, в евро взаимный товарооборот по итогам января — июня вырос всего на 3%, а в долларах, за счет курсовой разницы, примерно на 14%.

Эксперты объясняют расхождение разницей в методологии подсчета. Но обе страны сходятся в том, что торговый баланс между странами по-прежнему сильно смещен в сторону России, которая везет соседу в основном нефть, газ и другие сырьевые товары и занимает второе место среди импортеров Финляндии.

Для финнов главная статья экспорта — машины и транспортное оборудование, но, в отличие от взрывного роста 2017 года, поставки остались на прежнем уровне. По данным ФТС, Суоми находится на пятом месте по объему ввоза в Россию среди стран ЕС, но рискует покинуть пятерку, уступив место Испании.

Яана Реколайнен

генеральный директор Финско-Российской торговой палаты

«Увеличение неопределенности на российском рынке связано с санкциями США. Трудные в понимании санкции и угроза новых санкций ослабили рубль, что прямо отразилось на экспорте финских компаний и их готовности инвестировать — они сократились»

Финляндия как инвестор

Объем вложений, сделанных тридцаткой самых влиятельных финских компаний в 2018 году, составил 362 млн евро. Разница с рейтингом прошлого года более чем в два раза в основном обусловлена сменой методологии подсчета (в частности, данные по крупнейшему игроку и инвестору Fortum, который раскрывает показатель инвестиций лишь по итогам года, учтены как результаты прошлого, а не текущего года). С поправкой на это, объем вложений сократился по сравнению с 2017 годом только на 18%.

Причина — уход крупных инвесторов, к примеру Kesko. Другие игроки также корректировали инвестиционные планы. Так, Fazer на три года заморозил проект строительства нового завода. Atria часть заявленных на прошлый год программ модернизации перенесла на этот. Таким образом, игроки из Суоми продолжают находиться «в режиме ожидания».

Причина — уход крупных инвесторов, к примеру Kesko. Другие игроки также корректировали инвестиционные планы. Так, Fazer на три года заморозил проект строительства нового завода. Atria часть заявленных на прошлый год программ модернизации перенесла на этот. Таким образом, игроки из Суоми продолжают находиться «в режиме ожидания».

Яана Реколайнен

генеральный директор Финско-Российской торговой палаты

«В неопределённых условиях компании, похоже, заняли выжидательную позицию, но хотят остаться на рынке. Компании считают, что их собственные возможности повлиять на сложившуюся ситуацию ограничены»

В списке крупнейших иностранных инвесторов в России Финляндия по результатам 2017 года занимает десятое место. Как подсчитали в консалтинговой компании E&Y, инвесторы из Суоми вложили деньги в семь проектов. Для сравнения, Китай в прошлом году инвестировал в 32 проекта, Германия — в 29, США — в 19, всего иностранные инвесторы — в 238 проектов.

Йоонас Хейсканен

министр-советник, начальник отдела экономических связей Посольства Финляндии в Москве

«Финский бизнес заинтересован в поиске новых партнёров и расширении своего географического присутствия в России»

Крупнейшие инвесторы по числу проектов

*Данные E&Y

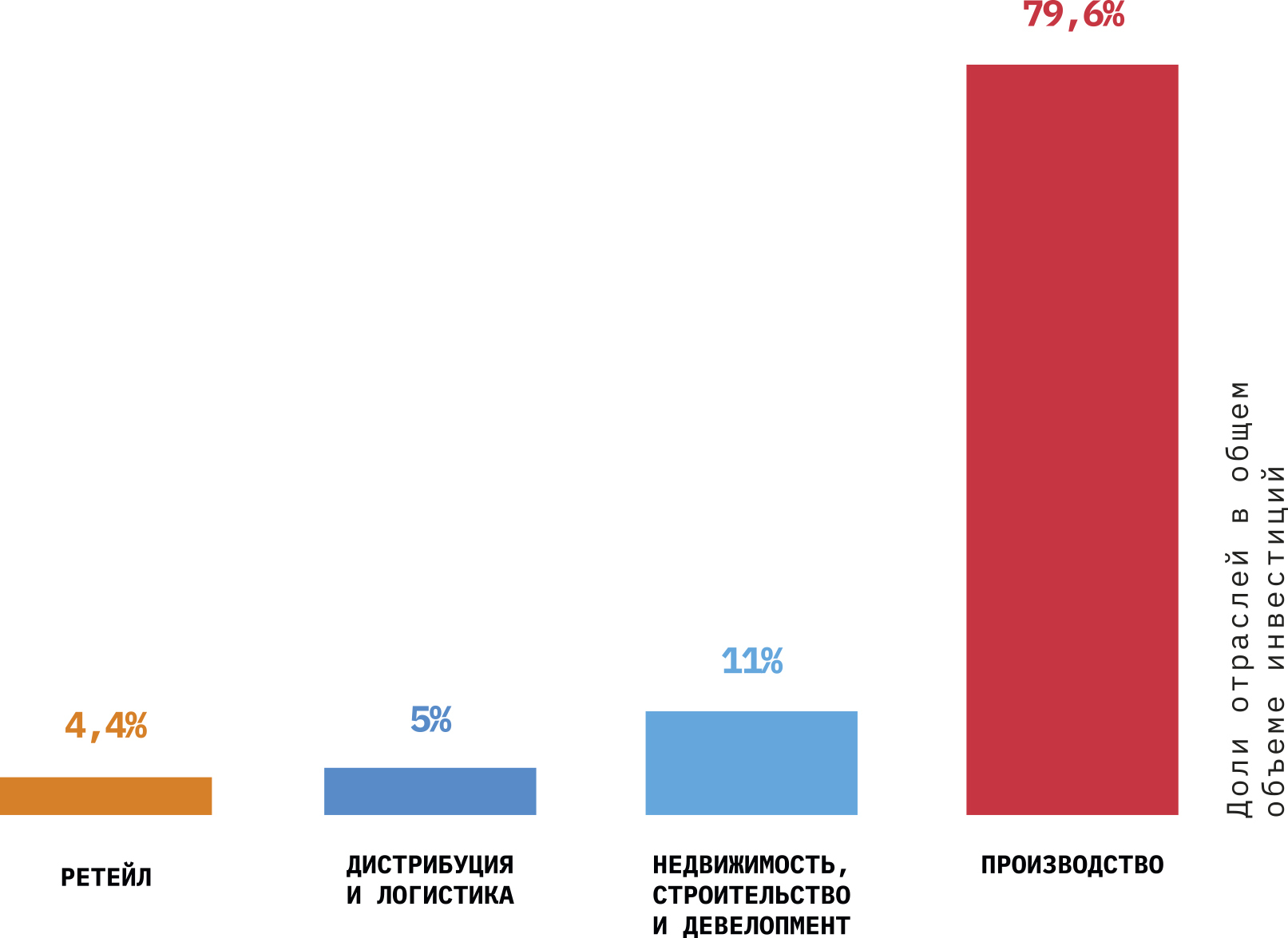

Накопленный за весь период работы на рынке РФ объем вложений финских игроков оценивается от 12 до 15 млрд евро. По данным исследования «Фонтанки», участники ТОП-30 финских компаний с момента выхода на российский рынок на конец 2017 года инвестировали в российский бизнес 10 млрд евро. Из-за ухода игроков и изменения состава рейтинга общая сумма немного сократилась по сравнению с прошлым годом, а приоритеты лидеров финского бизнеса изменились. Выросла доля вложений в строительство заводов — на 5 процентных пунктов, до 79,6%. А вот доля ретейла упала в два раза — до 4,4%.

Куда инвестируют крупнейшие финские компании

Удельный вес производителей в общем объеме финских инвестиций будет расти и дальше. ТОП-5 инвестпроектов, реализованных в 2018 году и заявленных на ближайшую пятилетку, — это вложения в запуск новых предприятий и модернизацию и расширение существующих. Причем финские инвесторы не только создают производство с нуля, но и приобретают российских игроков.

Крупнейшие инвестпроекты участников ТОП-30 / млн евро

Новые герои

Россия продолжает оставаться привлекательным для Финляндии рынком. «Ни один из финских городов не имеет такой покупательной способности, как Петербург», — говорит министр внешней торговли Финляндии Анне-Мари Виролайнен. «Россия для нас — это рынок без потолка», — соглашается Веса Тукиайнен, директор ООО «Нор-Маали».

Новые герои финского бизнеса — это компании, которые ранее поставляли свою продукцию в Россию сами или через партнеров. Локализация для них — это способ снизить влияние валютных курсов на спрос продукции, а также воспользоваться преимуществами, которые дает политика импортозамещения.

Новые герои финского бизнеса — это компании, которые ранее поставляли свою продукцию в Россию сами или через партнеров. Локализация для них — это способ снизить влияние валютных курсов на спрос продукции, а также воспользоваться преимуществами, которые дает политика импортозамещения.

Анне-Мари Виролайнен

министр внешней торговли Финляндии

«Протекционистские меры определенно мешают финским компаниям, они не осмеливаются выходить в Россию или вынуждены искать другие целевые рынки»

При этом новые игроки пытаются минимизировать свои риски и объем вложений. Так, из тройки финских компаний, запустивших свои проекты с ноября 2017 по ноябрь 2018 года, только производитель красок Nor-Maali Oy решил строить завод с нуля. Peikko Group и Vilakone на первом этапе организуют производство на арендованных мощностях.

Новые проекты на российском рынке

Веса Тукиайнен

директор ООО «Нор-Маали»

«Один из основных рисков, который видели и Nor-Maali, и мы — это проблемы с инженерными коммуникациями: мы построим завод, а потом не сможем подключиться, к примеру, к электричеству. С такими трудностями сталкивалась IKEA и другие иностранные компании»

автор фото: Администрация Псковской области

автор фото: Администрация Псковской области

Интерес к России и дальше будут проявлять игроки, специализирующиеся на продукции для строительства, уверен Тимо Пиетиляйнен, руководитель российского представительства финской финансовой госкомпании Finnvera. «Новым предприятиям легко выйти на российский рынок, поскольку здесь уже есть крупные финские строительные компании», — говорит он. Перспективы в российском рынке видят также компании, чей бизнес связан с переработкой отходов. Новая система обращения с отходами, которая заработает со следующего года в России, дает возможность проявить себя компаниям из Суоми, которые уже накопили компетенции на родине. О планах локализовать производство заявил, к примеру, производитель контейнеров Molok.

А вот совсем новых игроков, которые раньше не вели торговли с Россией, в ближайшие годы будет совсем немного, считает Тимо Пиетиляйнен. Причина — низкие темпы экономического роста и высокая конкуренция. «Для финских молодых малых и средних предприятий, которые нацелены на интернационализацию, порог для выхода в Россию слишком высокий», — говорит он.

Исключение могут составить ИТ-компании, которым для локализации не нужен большой объем инвестиций. Так, Mansoft Tietotekniikka Oy вывела на российский рынок свой главный продукт Theatron — программу для составления расписаний для театров. А компания из Турку PayiQ, которая в прошлом году создала сервис мобильной продажи билетов для Московского метрополитена, в 2018-м вышла на рынок Петербурга.

А вот совсем новых игроков, которые раньше не вели торговли с Россией, в ближайшие годы будет совсем немного, считает Тимо Пиетиляйнен. Причина — низкие темпы экономического роста и высокая конкуренция. «Для финских молодых малых и средних предприятий, которые нацелены на интернационализацию, порог для выхода в Россию слишком высокий», — говорит он.

Исключение могут составить ИТ-компании, которым для локализации не нужен большой объем инвестиций. Так, Mansoft Tietotekniikka Oy вывела на российский рынок свой главный продукт Theatron — программу для составления расписаний для театров. А компания из Турку PayiQ, которая в прошлом году создала сервис мобильной продажи билетов для Московского метрополитена, в 2018-м вышла на рынок Петербурга.

Методология

Исследование «Самые влиятельные финские компании — 2018» представляет собой рейтинг 30 компаний, где итоговый индекс влиятельности складывается как из количественных показателей (объем выручки и вложенных инвестиций, их динамика, темпы географической экспансии и другие), так и качественных (инновационность, экологичность и другие достижения, баллы за которые начисляются по итогам экспертных опросов).

Мы использовали данные, полученные из финансовой отчетности, опросов самих компаний, а также экспертных оценок. Респондентами выступили Финско-Российская торговая палата, Генеральное консульство Финляндии в Петербурге, компания East Office, работающая с финскими инвесторами.

В случае несовпадения данных о выручке в отчетности по РСБУ российских юрлиц и данных о российских подразделениях в финансовой отчетности материнских компаний, предпочтение отдавалось последним. Пересчет выручки в рубли производился по среднему курсу ЦБ за 2017 год (65,7 рубля за 1 евро) и за девять месяцев 2018 года (73,3 рубля за 1 евро). Инвестиции оценивались в евро. Отрасль компании определялась по основному виду деятельности. География присутствия оценивалась по присутствию ключевых активов основного вида деятельности.

Мы использовали данные, полученные из финансовой отчетности, опросов самих компаний, а также экспертных оценок. Респондентами выступили Финско-Российская торговая палата, Генеральное консульство Финляндии в Петербурге, компания East Office, работающая с финскими инвесторами.

В случае несовпадения данных о выручке в отчетности по РСБУ российских юрлиц и данных о российских подразделениях в финансовой отчетности материнских компаний, предпочтение отдавалось последним. Пересчет выручки в рубли производился по среднему курсу ЦБ за 2017 год (65,7 рубля за 1 евро) и за девять месяцев 2018 года (73,3 рубля за 1 евро). Инвестиции оценивались в евро. Отрасль компании определялась по основному виду деятельности. География присутствия оценивалась по присутствию ключевых активов основного вида деятельности.

Баллы начислялись следующим образом:

1

Выручка в 2017 году:

компании получали 1 балл за каждый 1 млрд рублей (показатель округлялся).

2

Динамика выручки в 2017 году:

среднее значение по ТОП-30 + 9%. Соответственно, компании, чей рост находится в пределах 5—10%, не получали баллов. За рост в пределах 10—30% компания получала 1 балл, 30—100% — 2 балла, более 100% — 3 балла. Если динамика выручки находилась в диапазоне от —15 до +5%, компания теряла 1 балл, если от —85 до —15 — теряла 2 балла, если снижение превосходило —85% — три балла.

3

Динамика выручки за 3 квартала 2018 года:

при отрицательном значении компания теряла 1 балл. Если рост был положительным, но ниже или в пределах предыдущего года, баллы не начислялись. Ускорение роста по сравнению с прошлым периодом от 1 до 10 п. п. давало 1 балл. Более чем на 10 п. п. — 2 балла.

4

Объем инвестиций:

компании получали 1 балл за каждые вложенные 100 млн евро (показатель округлялся).

5

Динамика инвестиций:

1 балл присуждался за каждые 100 млн заявленных или реализованных в этом году инвестиционных проектов.

6

Географический охват:

1 балл присуждался, если активы компании присутствуют на момент составления рейтинга в 1-4 макрорегионах, 2 балла — если регионов 4-8. Дистрибьюторы, не имеющие собственных активов, баллы не получали.

7

Специальные достижения:

по итогам опроса экспертов и самовыдвижения компаний был сформирован шорт-лист. Далее экспертный совет, в лице руководителей ФРТП, East Office и редакции «Фонтанки», выбрал три наиболее достойных проекта. Их авторы получили дополнительный балл за особые достижения.

Идеология рейтинга:

Средний производитель, инвестирующий в локализацию, может сравняться по влиятельности с крупным дистрибьютором, не имеющим своих активов.

Небольшая, но быстро растущая компания, может соперничать за место в индексе с более крупным, но теряющим выручку игроком.

Открытость дает преимущества. Чем больше данных предоставляет компания, тем больше шансов у нее получить баллы и занять более высокое место в рейтинге.

Небольшая, но быстро растущая компания, может соперничать за место в индексе с более крупным, но теряющим выручку игроком.

Открытость дает преимущества. Чем больше данных предоставляет компания, тем больше шансов у нее получить баллы и занять более высокое место в рейтинге.

Об авторах

«Фонтанка.ру» — петербургская интернет-газета, где можно найти не только новости Петербурга, но и последние новости дня, и все важное и интересное, что происходит в России и в мире. Аудитория издания — лидеры бизнеса и политики, чиновники, сотни тысяч горожан.

О ПАРТНЕРАХ

АО «ЮИТ Санкт-Петербург»

официальный партнер

официальный партнер

Региональное подразделение финского строительного концерна ЮИТ (YIT). На счету компании, осуществляющей свою деятельность с 1988 года, более 180 объектов различного назначения – от сети автозаправочных станций до водоочистных сооружений, крупнейших заводов и фабрик. Сегодня АО «ЮИТ Санкт-Петербург» – одна из лидирующих компаний в области жилищного строительства. С начала 2000-х годов, работая на рынке жилищного строительства Санкт-Петербурга, ЮИТ ввел в эксплуатацию более 980 000 кв. м жилья. На всех объектах строительства компания выступает в качестве заказчика, генерального инвестора и застройщика. ЮИТ работает в Санкт-Петербурге строго в рамках 214-ФЗ. www.yitspb.ru

Является некоммерческой организацией, у которой есть 550 финских и 150 российских членов. ФРТП предоставляет услуги всем юридическим лицам, помогает компаниям развивать международный бизнес с Россией, а также стремится содействовать расширению возможностей российских компаний в их поиске финских партнеров. Услуги ФРТП поддерживают финские компании на всех этапах полного цикла их бизнес-операций с Россией, от исследования рынка и запуска экспорта до развития деятельности на российском рынке.

Санкт-Петербургское представительство международной юридической фирмы Baker McKenzie www.bakermckenzie.com — признанный лидер рынка юридических услуг. Клиенты компании имеют возможность работать с профессионалами, которые не только детально разбираются в сложностях российского законодательства, но и имеют значительный международный опыт. Уже более 25 лет Baker McKenzie помогает клиентам в решении различных задач: от корпоративных регистраций до сложных приобретений в других странах, сделок по международному финансированию и представлению интересов в суде. За эти годы юристы Baker McKenzie имели возможность поработать со многими финскими компаниями, например с такими как: Kesko, Neste, Fazer и т. д. Совместно с московскими коллегами, при поддержке международной команды из 13 000 профессионалов, компания предоставляет практические, инновационные и ориентированные на бизнес консультации.

Просмотров: 1956