фото предоставлено пресс-службой Банка ВТБ

Что надо знать горожанину о Единой карте петербуржца

Рассказываем, как она устроена и почему ее стоит получить.

6 мая начался выпуск Единой карты петербуржца (ЕКП). Она представляет собой электронную смарт-карту и является не только платежной картой, но и проездным билетом, аналогом некоторых документов, дисконтной картой магазинов и носителем электронной подписи. ЕКП уже выполняет несколько функций и со временем обещает стать ключом ко всем цифровым сервисам Санкт-Петербурга.

фото предоставлено пресс-службой Банка ВТБ

Чем полезна ЕКП

Карта создавалась по инициативе петербургского правительства — в том числе для того, чтобы обеспечить адресность социальной поддержки. Она выпускается на базе Национальной платежной системы «Мир», а значит — подходит для всех видов бюджетных выплат. Для горожан ЕКП — это, прежде всего, удобство. Можно пользоваться одной картой и не носить с собой лишний пластик и бумажные документы.

Получение карты бесплатно и добровольно. Петербуржец не обязан оформлять ЕКП, но может это сделать, если захочет. Также для выпуска карты не требуется петербургская регистрация, поэтому ею смогут пользоваться работающие в Петербурге жители других городов и иногородние студенты.

Что умеет ЕКП

На сегодня чип карты содержит четыре приложения: платежное, транспортное, идентификационное и электронную подпись. В качестве дебетовой банковской карты ЕКП можно использовать для получения зарплаты, пенсии, пособий и льготных выплат. Она позволяет обычным образом снимать деньги и пополнять счет в банкоматах и отделениях банков, переводить деньги с карты на карту и расплачиваться везде, где возможен безналичный расчет.

Более того, у ЕКП есть собственная программа лояльности, по которой можно получать скидки и собирать бонусы. К ней уже присоединились самые разные партнеры: магазины, аптеки, сервисные центры, частные клиники. Особое внимание при развитии программы уделяется учреждениям культуры и искусства: в ней активно участвуют петербургские театры и музеи, предоставляя владельцам скидки на билеты. Полный список партнеров программы смотрите на портале Единой карты петербуржца.

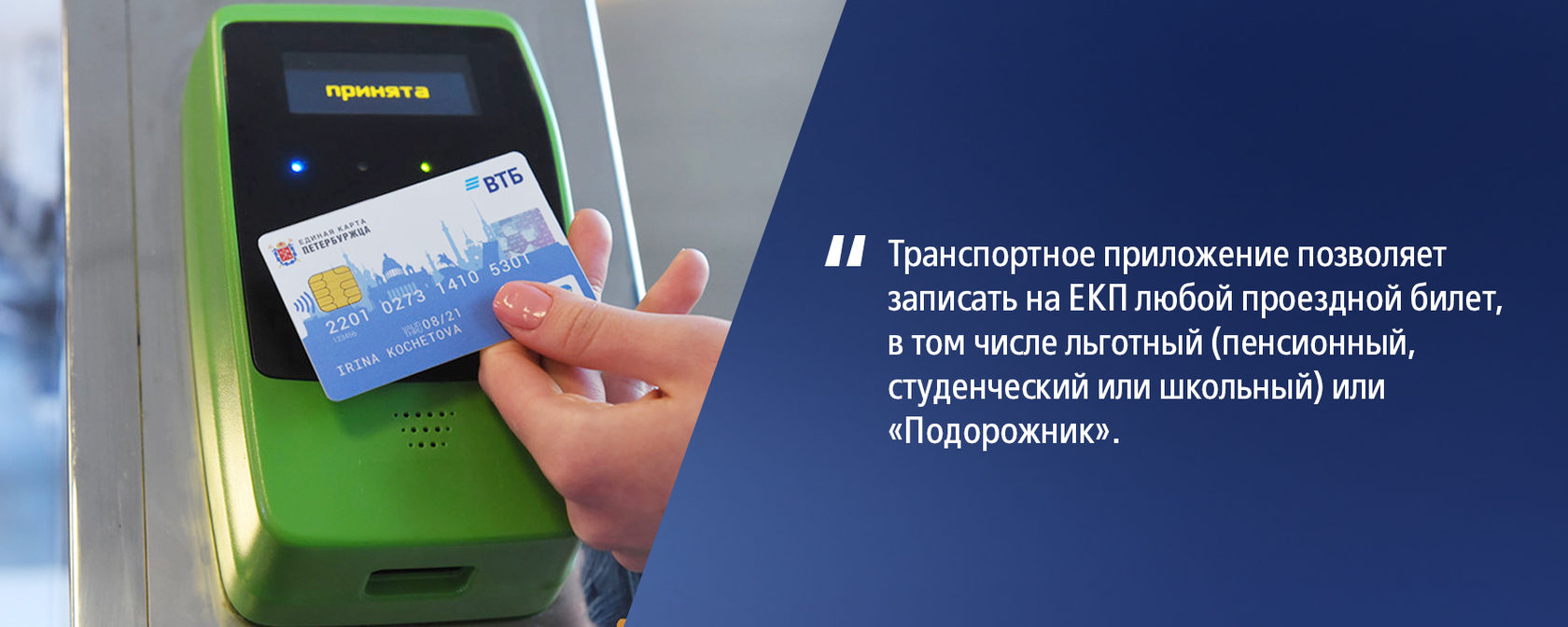

Транспортное приложение позволяет записать на ЕКП любой проездной билет, в том числе льготный (пенсионный, студенческий или школьный) или «Подорожник». Чтобы активировать приложение, надо обратиться в кассу любой станции метро. Записать поездки на карту после онлайн-пополнения проездного можно с помощью визуализатора или автомата по продаже билетов. Если вы хотите ездить по ЕКП в электричках, нужно будет обратиться в любую кассу АО «Северо-Западная пригородная пассажирская компания».

Идентификационное приложение в надежно зашифрованном виде хранит персональную информацию: паспортные данные, место рождения, номер СНИЛС (свидетельство обязательного пенсионного страхования) и т.д. К этим сведениям не имеют доступа ни банк, выпустивший карту, ни партнеры программы лояльности. Однако ваши фамилия, имя, отчество, дата рождения и номер полиса ОМС будут указаны прямо на карте. А еще на ней будет ваша фотография.

Электронная подпись — это тоже приложение. Чтобы добавить его на ЕКП, следует обратиться в удостоверяющий центр, принадлежащий банку-эмитенту или являющийся его партнером. Впоследствии вы сможете подписывать электронные документы на портале госуслуг или в городских системах здравоохранения.

Чему научится ЕКП в будущем

Карту уже можно использовать как аналог ОМС при визите в поликлинику, а в дальнейшем она позволит оцифровать многие медицинские услуги. Также ЕКП будет применяться в сфере образования. Крупные вузы начинают пользоваться картой с кампусным приложением, которая не только служит для начисления зарплат, стипендий и записи льготных проездных, но и действует как пропуск и электронный читательский билет. В перспективе к ним должны присоединиться школы, где ЕКП может обеспечить и оплату питания, и доступ на территорию.

фото: pexels.com

Как получить ЕКП

Нужно обратиться в отделение банка и оформить заявление. Для этого вам понадобятся паспорт, СНИЛС и полис ОМС. Фотографию сделают в банке. Если захотите получать на новую карту пенсию, пособие или другие выплаты, необходимо будет обратиться в МФЦ или отдел социальной защиты населения и написать заявление, указав реквизиты банковского расчетного счета, к которому привязана ваша ЕКП.

Единая карта петербуржца: инструкция по получению

1

Взять паспорт, СНИЛС, ОМС

2

Прийти в отделение банка

3

Написать заявление

4

Сфотографироваться прямо в банке

5

Подождать до 14 дней

6

Забрать карту в том же отделении

Отметим, что помимо бесплатного выпуска карты банк безвозмездно открывает, обслуживает и закрывает ее банковский счет, предоставляет интернет- и мобильный банкинг, круглосуточную информационную поддержку, а также перевыпускает ЕКП, если это потребуется из-за окончания срока действия, утери, кражи, технической неисправности или смены фамилии, имени, отчества держателя.

Дополнительные плюсы

Владельцам Единой карты петербуржца, выпущенной банком ВТБ*, доступны все преимущества дебетовой «Мультикарты» ВТБ: онлайн-платежи, переводы с карты на карту, снятие наличных в банкоматах любых банков России, доход на остаток денежных средств на счете, а также бонусные опции на выбор**. Карта позволяет самостоятельно подобрать любую программу лояльности: накопление бонусов, миль или бонусных рублей. Потратить свои накопления можно в программе «Мультибонус» на сайте bonus.vtb.ru, где мили, бонусы или бонусные рубли можно обменять на товары в каталоге, сертификаты, сервисы для путешественников и многое другое. Кроме этого предусмотрена возможность увеличить доход по накопительному счету и вкладу или снизить процентную ставку по кредитной карте, кредиту наличными и ипотеке.

«CASH BACK»

1% за любые покупки.

Повышенное вознаграждение в одной из категорий:

«Авто» до 4% за покупки на АЗС и оплату парковок.

«Рестораны» до 4% за оплату счетов в кафе и ресторанах, покупку билетов в театр и кино.

Повышенное вознаграждение в одной из категорий:

«Авто» до 4% за покупки на АЗС и оплату парковок.

«Рестораны» до 4% за оплату счетов в кафе и ресторанах, покупку билетов в театр и кино.

«Сбережения» до 1,5%

Дополнительный доход по накопительному счёту и вкладам в рублях

«Коллекция» до 4%

Бонусы на подарки из каталога bonus.vtb.ru за любые покупки

«Путешествия» до 4%

Мили за любые покупки на авиа-

и ж/д билеты, бронирование номеров в отелях

и ж/д билеты, бронирование номеров в отелях

«Заемщик» до 10%

Снижение ставки по кредитной карте /кредиту наличными / ипотеке в ВТБ

поделиться в соцсетях

**Кликните по ссылке, чтобы узнать все условия использования «Мультикарты» ВТБ и предоставления бонусов по ней

**Проценты начисляются на остаток средств на мастер-счете и текущих счетах в рублях в зависимости от общей суммы покупок по всем картам в пакете услуг «Мультикарта» в отчетном месяце: от 5 до 15 тыс. руб. ставка составляет 2% годовых, от 15 тыс. до 75 тыс. руб. - 4% годовых, более 75 тыс. руб. - 9% годовых. Максимальная сумма, на которую начисляются проценты — 300 тыс. руб. При подключенной опции «Сбережения» проценты на остаток средств на мастер-счете не начисляются.

В каждый момент времени может быть подключена только одна опция. Ее можно менять ежемесячно и абсолютно бесплатно через мобильное приложение или интернет-банк ВТБ-Онлайн, а также по телефону. Новая опция будет действовать с начала следующего месяца.

Вознаграждение/сash back (кешбэк) — возврат части стоимости покупки по всем (дебетовым и кредитным, в т.ч. дополнительным) картам в пакете услуг «Мультикарта» обратно на счет в течение месяца, следующего за отчетным в виде рублей, бонусов, миль, бонусных рублей. В первый месяц получения Мультикарты ВТБ и подключения опции размер вознаграждения рассчитывается по максимальной величине вознаграждения и не зависит от суммы покупок. При сумме покупок до 5 тыс. руб. в месяц вознаграждения не начисляются.

Вознаграждение по опции «Коллекция» начисляется за любые покупки и зависит от суммы оборота по всем картам в месяц: 1% - от 5 до 15 тыс. руб.; 2% - от 15 до 75 тыс. руб.; до 4% - от 75 до 150 тыс. руб. и складывается из надбавок при выполнении условий: 2% – при сумме покупок от 75 тыс. руб. в месяц; +0,5% – при суммарном остатке на счетах от 100 000 руб.; +0,5% – при бесконтактной оплате Pay; +1% – при бесконтактной оплате Pay Мультикартой ВТБ Mastercard. При сумме покупок от 150 000,01 руб. и выше начисляется 0,5%. Расчет вознаграждения производится в бонусах, конвертация: 1 бонус = 1 руб.

Вознаграждение по опции «Путешествия» начисляется за любые покупки и зависит от суммы оборота по всем картам в месяц: 1% - от 5 до 15 тыс. руб.; 2% - от 15 до 75 тыс. руб.; до 4% - от 75 до 150 тыс. руб. и складывается из надбавок при выполнении условий: 2% - при сумме покупок от 75 тыс. руб. в месяц; +0,5% – при суммарном остатке на счетах от 100 000 руб.; +0,5% – при бесконтактной оплате Pay; +1% – при бесконтактной оплате Pay Мультикартой ВТБ Visa. При сумме покупок от 150 000,01 руб. и выше начисляется 0,5%. Расчёт вознаграждения производится в милях, конвертация: 1 миля = 1 руб.

Вознаграждение по опции «Cash back» начисляется за любые покупки и зависит от суммы оборота по всем картам в месяц: 0,5 % - от 5 до 15 тыс. руб.; 1% - от 15 до 150 тыс. руб. При сумме покупок от 150 000,01 руб. начисляется 0,5%. Расчёт вознаграждения производится в бонусных рублях, конвертация: 1 бонусный руб. = 1 руб. Повышенное вознаграждение начисляется при подключении в опции «Cash back» категории повышенного вознаграждения «Авто» или «Рестораны». В категории повышенного вознаграждения «Рестораны» производится начисление за оплату счетов в ресторанах и кафе, за покупки билетов в театр и кино, и зависит от общей суммы оборота по картам в месяц: 1% - от 5 до 15 тыс. руб.; 2% - от 15 до 75 тыс. руб.; до 4% - от 75 до 150 тыс. руб. и складывается из надбавок при выполнении условий: 2% – при сумме оборота от 75 тыс. руб. в месяц; +1% – при суммарном остатке на счетах от 100 000 руб.; +1% – при бесконтактной оплате Pay. В категории повышенного вознаграждения «Авто» производится начисление за покупки на АЗС и за оплату парковок, и зависит от общей суммы оборота по картам в месяц: 1% - от 5 до 15 тыс. руб.; 2% - от 15 до 75 тыс. руб.; до 4% - от 75 до 150 тыс. руб. и складывается из надбавок при выполнении условий: 2% – при сумме оборота от 75 тыс. руб. в месяц; +1% – при суммарном остатке на счетах от 100 000 руб.; +1% – при бесконтактной оплате Pay. Максимальная сумма покупок, на которую начисляется вознаграждение из расчета: до 150 тыс. руб. в месяц по всем покупкам; до 30 тыс. руб. в месяц по покупкам в категории повышенного вознаграждения. Для суммы покупок свыше максимальной начисляется 0,5% от оборота в ТСП.

Вознаграждение по опции «Сбережения» начисляется на величину минимального совокупного остатка по накопительным счетам и срочным вкладам в руб. за отчетный месяц, но не более 1,5 млн руб. и зависит от суммы оборота по всем картам в месяц: 0,5% - от 5 до 15 тыс. руб.; 1% - от 15 до 75 тыс. руб.; 1,5% - от 75 тыс. руб. Совокупный остаток – сумма средств по всем срочным вкладам и накопительным счетам клиента в руб. на начало операционного дня. Вознаграждение выплачивается на накопительный счет (при его отсутствии — на мастер-счет) в руб. не позднее 15 числа месяца, следующего за отчетным месяцем.

Вознаграждение по опции «Заемщик» рассчитывается как разница между размером аннуитета по базовой ставке кредита наличными/ипотеки и размером аннуитета по ставке за вычетом расчетной величины вознаграждения. Для кредитного лимита кредитной карты вознаграждение по опции «Заемщик» рассчитывается как разница между начисленными процентами за использование кредитных средств по ставке, указанной в кредитном договоре, и по ставке за вычетом расчётной величины вознаграждения. Расчетная величина вознаграждения зависит от вида кредита (кредитная карта, кредит наличными или ипотека), от суммы покупок по карте в месяц и типа оборота (за счет собственных или кредитных средств). Вознаграждение по опции автоматически считается по кредиту с наибольшей суммой задолженности с соответствующими дисконтами для этого типа кредита. Возврат разницы в ставке осуществляется через сash back в рублях. Максимальный размер вознаграждения — 5 тыс. руб. в мес.

Условия действительны на 13.11.2019. Подробную информацию об условиях предоставления продуктов Банка и о тарифах вы можете получить на официальном сайте vtb.ru (0+), а также по первому требованию во всех подразделениях Банка ВТБ (ПАО).

В каждый момент времени может быть подключена только одна опция. Ее можно менять ежемесячно и абсолютно бесплатно через мобильное приложение или интернет-банк ВТБ-Онлайн, а также по телефону. Новая опция будет действовать с начала следующего месяца.

Вознаграждение/сash back (кешбэк) — возврат части стоимости покупки по всем (дебетовым и кредитным, в т.ч. дополнительным) картам в пакете услуг «Мультикарта» обратно на счет в течение месяца, следующего за отчетным в виде рублей, бонусов, миль, бонусных рублей. В первый месяц получения Мультикарты ВТБ и подключения опции размер вознаграждения рассчитывается по максимальной величине вознаграждения и не зависит от суммы покупок. При сумме покупок до 5 тыс. руб. в месяц вознаграждения не начисляются.

Вознаграждение по опции «Коллекция» начисляется за любые покупки и зависит от суммы оборота по всем картам в месяц: 1% - от 5 до 15 тыс. руб.; 2% - от 15 до 75 тыс. руб.; до 4% - от 75 до 150 тыс. руб. и складывается из надбавок при выполнении условий: 2% – при сумме покупок от 75 тыс. руб. в месяц; +0,5% – при суммарном остатке на счетах от 100 000 руб.; +0,5% – при бесконтактной оплате Pay; +1% – при бесконтактной оплате Pay Мультикартой ВТБ Mastercard. При сумме покупок от 150 000,01 руб. и выше начисляется 0,5%. Расчет вознаграждения производится в бонусах, конвертация: 1 бонус = 1 руб.

Вознаграждение по опции «Путешествия» начисляется за любые покупки и зависит от суммы оборота по всем картам в месяц: 1% - от 5 до 15 тыс. руб.; 2% - от 15 до 75 тыс. руб.; до 4% - от 75 до 150 тыс. руб. и складывается из надбавок при выполнении условий: 2% - при сумме покупок от 75 тыс. руб. в месяц; +0,5% – при суммарном остатке на счетах от 100 000 руб.; +0,5% – при бесконтактной оплате Pay; +1% – при бесконтактной оплате Pay Мультикартой ВТБ Visa. При сумме покупок от 150 000,01 руб. и выше начисляется 0,5%. Расчёт вознаграждения производится в милях, конвертация: 1 миля = 1 руб.

Вознаграждение по опции «Cash back» начисляется за любые покупки и зависит от суммы оборота по всем картам в месяц: 0,5 % - от 5 до 15 тыс. руб.; 1% - от 15 до 150 тыс. руб. При сумме покупок от 150 000,01 руб. начисляется 0,5%. Расчёт вознаграждения производится в бонусных рублях, конвертация: 1 бонусный руб. = 1 руб. Повышенное вознаграждение начисляется при подключении в опции «Cash back» категории повышенного вознаграждения «Авто» или «Рестораны». В категории повышенного вознаграждения «Рестораны» производится начисление за оплату счетов в ресторанах и кафе, за покупки билетов в театр и кино, и зависит от общей суммы оборота по картам в месяц: 1% - от 5 до 15 тыс. руб.; 2% - от 15 до 75 тыс. руб.; до 4% - от 75 до 150 тыс. руб. и складывается из надбавок при выполнении условий: 2% – при сумме оборота от 75 тыс. руб. в месяц; +1% – при суммарном остатке на счетах от 100 000 руб.; +1% – при бесконтактной оплате Pay. В категории повышенного вознаграждения «Авто» производится начисление за покупки на АЗС и за оплату парковок, и зависит от общей суммы оборота по картам в месяц: 1% - от 5 до 15 тыс. руб.; 2% - от 15 до 75 тыс. руб.; до 4% - от 75 до 150 тыс. руб. и складывается из надбавок при выполнении условий: 2% – при сумме оборота от 75 тыс. руб. в месяц; +1% – при суммарном остатке на счетах от 100 000 руб.; +1% – при бесконтактной оплате Pay. Максимальная сумма покупок, на которую начисляется вознаграждение из расчета: до 150 тыс. руб. в месяц по всем покупкам; до 30 тыс. руб. в месяц по покупкам в категории повышенного вознаграждения. Для суммы покупок свыше максимальной начисляется 0,5% от оборота в ТСП.

Вознаграждение по опции «Сбережения» начисляется на величину минимального совокупного остатка по накопительным счетам и срочным вкладам в руб. за отчетный месяц, но не более 1,5 млн руб. и зависит от суммы оборота по всем картам в месяц: 0,5% - от 5 до 15 тыс. руб.; 1% - от 15 до 75 тыс. руб.; 1,5% - от 75 тыс. руб. Совокупный остаток – сумма средств по всем срочным вкладам и накопительным счетам клиента в руб. на начало операционного дня. Вознаграждение выплачивается на накопительный счет (при его отсутствии — на мастер-счет) в руб. не позднее 15 числа месяца, следующего за отчетным месяцем.

Вознаграждение по опции «Заемщик» рассчитывается как разница между размером аннуитета по базовой ставке кредита наличными/ипотеки и размером аннуитета по ставке за вычетом расчетной величины вознаграждения. Для кредитного лимита кредитной карты вознаграждение по опции «Заемщик» рассчитывается как разница между начисленными процентами за использование кредитных средств по ставке, указанной в кредитном договоре, и по ставке за вычетом расчётной величины вознаграждения. Расчетная величина вознаграждения зависит от вида кредита (кредитная карта, кредит наличными или ипотека), от суммы покупок по карте в месяц и типа оборота (за счет собственных или кредитных средств). Вознаграждение по опции автоматически считается по кредиту с наибольшей суммой задолженности с соответствующими дисконтами для этого типа кредита. Возврат разницы в ставке осуществляется через сash back в рублях. Максимальный размер вознаграждения — 5 тыс. руб. в мес.

Условия действительны на 13.11.2019. Подробную информацию об условиях предоставления продуктов Банка и о тарифах вы можете получить на официальном сайте vtb.ru (0+), а также по первому требованию во всех подразделениях Банка ВТБ (ПАО).

Автор текста: Мария Семёнова

Редактор/корректор: Елена Виноградова

Координатор: Елена Рожнова

Верстка и дизайн: Екатерина Елизарова

Иллюстрации предоставлены пресс-службой Банка ВТБ

Редактор/корректор: Елена Виноградова

Координатор: Елена Рожнова

Верстка и дизайн: Екатерина Елизарова

Иллюстрации предоставлены пресс-службой Банка ВТБ

Просмотров: 4207