Поделиться

ПоделитьсяЕсли вы думали, что Пенсионный фонд России не слишком заботится о вашей старости, то вы просто мало знаете, как работают частные НПФ. По итогам 2018 года значительная часть из них ушла в минус. И их клиентам впору заботиться о пенсии самим.

Центральный банк представил данные о работе российских НПФ за прошлый год. Согласно им, средний счет каждого клиента негосударственного пенсионного фонда за 12 месяцев сократился на 1200 рублей – до 67 972 рублей. Еще в 2016 году он составлял 70 тысяч. А по закону, чтобы начать получать ежемесячные пожизненные выплаты при выходе на пенсию, нужно хотя бы на сотню тысяч больше, иначе по итогам трудового пути светит лишь одноразовый прощальный парашют.

По итогам года объем накоплений во всех НПФ России достиг 2,5 трлн рублей — это рост на 5,9%. Но он был обеспечен не инвестиционным доходом, а притоком 163 млрд рублей – денег от 2,9 млн бывших «молчунов», сменивших государственный фонд Внешэкономбанка, который управляет деньгами Пенсионного фонда России, на частные фонды (в основном в Сбербанк).

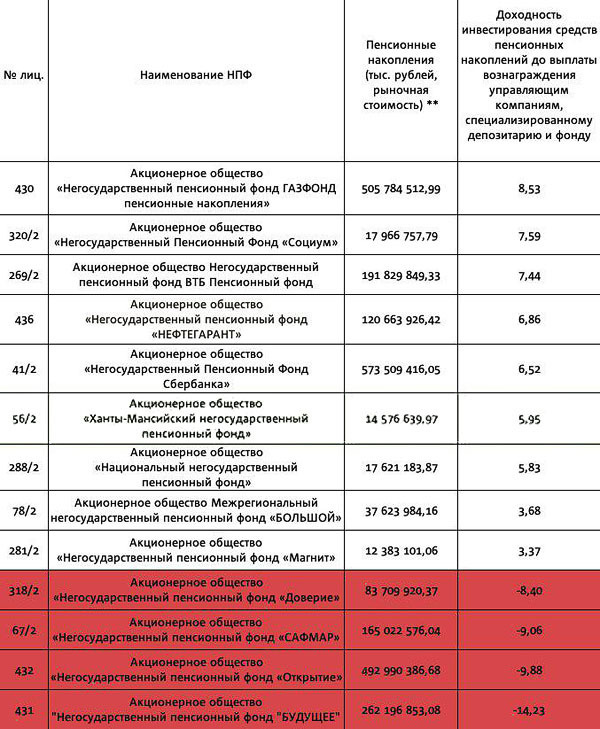

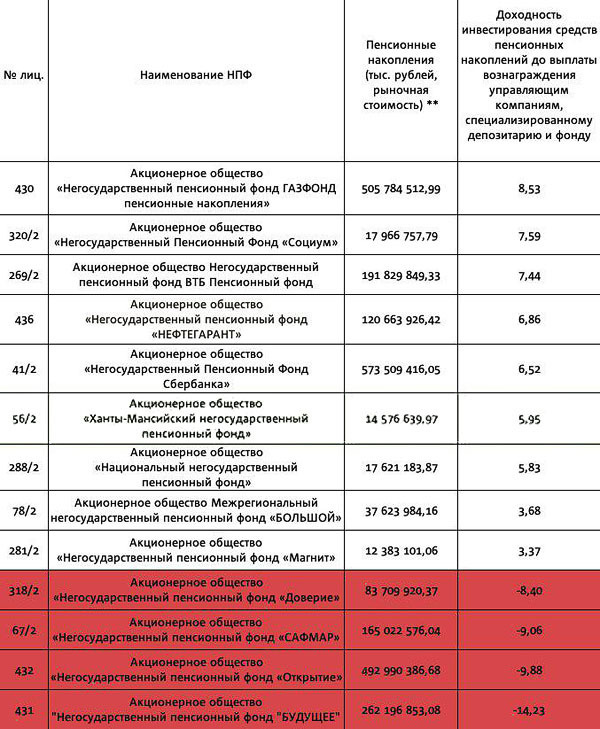

Реальное положение дел раскрывает рейтинг доходности инвестирования крупнейших НПФ с пенсионными накоплениями выше 10 млрд рублей. Среди фондов-гигантов лидирует «Газфонд» с 505 млрд рублей и приличной доходностью 8,53%. Более крупный НПФ «Сбербанка» с 573 млрд рублей показывает уже 6,52%, при официальном уровне инфляции в 2018 году в 4,3% и ставке по обычным вкладам около 7%.

НПФ «Большой» и НПФ «Магнит» не смогли преодолеть и инфляцию, показав доходность 3,37—3,68%. У НПФ «Открытие», с 492,9 млрд рублей накоплений, она и вовсе оказалась отрицательной – минус 9,88%. У НПФ «Будущее» (262 млрд) – минус 14,23%.

Тут остается только радоваться за тех, кто решил не дергаться и оставить свои пенсионные деньги там, где они и были: доходность пенсионных накоплений «молчунов», оставивших свои деньги в Пенсионном фонде России под управлением ВЭБ.РФ, в 2018 году составила 6,07%.

При этом с 2019 года в России для назначения пожизненных выплат при выходе на пенсию на счету должно находиться минимум 178 тыс. рублей. А значит, большинство клиентов вместо ежемесячных прибавок к пенсии получат лишь единовременную выплату. Почти все частные фонды уже начали выплачивать пенсии. Оформление происходит по простому обращению в фонд, а деньги перечисляются на карту.

Поделиться

ПоделитьсяОбогнали норвежцев

При этом доходность некоторых российских фондов еще не так плоха, как могла бы. Она оказалась даже лучше, чем у крупнейшего в мире норвежского пенсионного фонда, который потерял в 2018 году более 50 млрд долларов.

Как говорится в его отчетности, он показал отрицательную доходность – минус 6,1%. С момента создания фонда в 1998 году по 2017 год включительно среднегодовая доходность составляла 5,9% при годовой инфляции в Норвегии по итогам декабря – 3,5%. Одна из причин — обесценивание кроны на фоне валют, в которые инвестировал фонд.

Бывают проблемы и похуже. Год назад рискованные инвестиции крупнейшего в США Пенсионного фонда государственных служащих Калифорнии CalPERS, созданного в 1932 году, довели до того, что его обязательства превысили активы на 138 млрд долларов. И ресурсов стало хватать лишь на выплату 68% будущих пенсий.

Недовольных было много. К примеру, калифорнийские полицейские возмущались «социальной ориентированностью» управляющих их пенсионными накоплениями, которая не позволяла, к примеру, вкладывать деньги в нефтегазовый сектор и в производство оружия. Из-за этого якобы доходность фондов могла сильно просесть.

Но социальная ответственность не мешала CalPERS делать довольно необычные с точки зрения лос-анджелесского учителя, вложения. Так, по состоянию на 30 июня 2018 года CalPERS, по данным РБК, владел российскими гособлигациями рыночной стоимостью 460,7 млн долларов. А также держал акции российских компаний, находящихся под американскими санкциями на $872 млн, из которых $658 млн — компаний из списка секторальных санкций, среди которых были «Газпром», ЛУКОЙЛ, НОВАТЭК, «Роснефть», Сбербанк, ВТБ и «Сургутнефтегаз».

Надейся и жди

– Низкая эффективность работы многих российских НПФ связана с некачественным управлением активами, в которые инвестируются средства пенсионных накоплений. Кроме того, значительная часть пенсионных фондов имеет неоправданно высокие расходы на содержание самих себя. В итоге получается, что даже в рублевом выражении средний счет клиентов падает, – отметил Алексей Коренев, аналитик "Финам".

По его словам, если сделать поправку на инфляцию, выходит, что россияне, перечисляющие часть своей заработной платы в пенсионные накопления, эти деньги просто медленно теряют.

– И если данная динамика сохранится и далее, ни о какой нормальной пенсии говорить просто не приходится. Даже 67 972 рубля – это максимум один год выплат по 5664 рубля в месяц (точнее, даже одноразовый платеж). И всё, – резюмировал эксперт.

Его оппоненты в ответ напоминают, что фонды настроены на безопасное и долгосрочное инвестирование, и такая стратегия в коротком промежутке времени может уводить в минус.

– Обычно у большинства НПФ довольно консервативная стратегия управления пенсионными деньгами, – пояснила Анна Бодрова, старший аналитик «Альпари». – Глобально видно, что финансовый мир на пороге большой встряски, но когда она произойдет, толком никто и не знает. Поэтому НПФ, не желая рисковать, вкладывают деньги в менее доходные, но и менее рисковые инструменты.

Глава Ассоциации негосударственных пенсионных фондов (АНПФ) Сергей Беляков рассказал, что на показатели доходности НПФ в 2018 году оказали влияние макроэкономические факторы: ухудшение динамики долгового рынка на фоне высоких долей облигаций в портфелях фондов, которое произошло в связи с повышением ключевой ставки в сентябре 2018 года, ухудшение ситуации на глобальных финансовых рынках, а также действие геополитических факторов.

– Напомню, что в 2017 году произошли крупнейшие в российской истории банковские санации, что оказало негативное влияние на весь финансовый сектор – не только по итогам 2017-го, но и 2018 года. Так, некоторые фонды были вынуждены обесценить в своих портфелях ряд нерыночных активов – например, облигаций «Открытие Холдинг». Это был вынужденный, но необходимый шаг, – отметил Беляков. – НПФ – долгосрочные инвесторы, они обеспечивают формирование пенсионных накоплений и выплату пенсий на отрезке десятков лет. Как правило, негативные результаты одного года компенсируются восстановительным ростом цены активов в последующие годы.

Индекс государственных облигаций РФ к сентябрю терял 8%, год завершил в минусе на 5%. Основные активы НПФ – это именно облигации, поэтому и образовалась отрицательная доходность у некоторых фондов, согласился аналитик ИФК «Солид» Вадим Кравчук.

По словам Белякова, сейчас ситуация становится стабильной и фонды все больше средств вкладывают в ОФЗ – по итогам первого квартала многие показывают доходность 8 – 10% годовых. Сохранится ли она к концу года — говорить рано.

Первое, что рекомендуют эксперты, – смотреть, куда фонды вкладывают ваши средства. Второе – вкладывать на счёт в своём фонде больше средств, чтобы, во-первых, перейти порог в 178 тысяч рублей, необходимый для начала выплат, и чтобы получить больше средств обратно в свое распоряжение.

Аналитик ИФК «Солид» Вадим Кравчук рекомендовал будущим пенсионерам заранее планировать будущую пенсию, в том числе самостоятельно инвестируя часть свободных средств. По его словам, на ближайшие годы лучшей стратегией по соотношению риск-доходность является покупка облигаций надежных эмитентов, доходность в таком случае превысит 20%.

– Основная рекомендация будущим пенсионерам: перестать рассчитывать на теоретическую помощь «большого брата», то есть государства, и подумать о своей финансовой устойчивости самостоятельно. Это могут быть долгосрочные инвестиционные портфели, вложения в валюту (осторожно) и драгметаллы – монеты, например, – рекомендовала Анна Бодрова.

Тем более что, как писала «Фонтанка», с 2020 года об обеспеченной старости россиянам могут предложить заботиться самостоятельно – Центральный банк год назад подробно рассказывал в Петербурге, как это будет.

Илья Казаков, «Фонтанка.ру»