Апрель стал мегауспешным для российских кредиторов. Крупнейший банк страны — Сбер — отчитался о небывалых рекордах чистой прибыли. Кредитор заработал больше 100 миллиардов рублей во втором месяце весны.

Аналитическое агентство FrankRG зафиксировало в апреле ещё один рекорд, совместный для всех российских банков. Организации выдали рекордный объём кредитов с 2014 года — 1,3 триллиона рублей. Показатели за четыре месяца (4,2 триллиона выданных займов) — больше показателей за аналогичный период прошлого и позапрошлого года.

В чём причина

Опрошенные «Фонтанкой» эксперты сходятся во мнении, что причиной такого интереса россиян к кредитам стали опасение роста ставок и восстанавливающийся потребительский спрос после карантинного прошлого года. При этом выдающаяся статистика Сбера симптоматична. Организация выдаёт 44 % всех кредитов в России. Ближайший конкурент — ВТБ — 20 %.

«Для сравнения, второй по размеру банк в России, Банк ВТБ, в I квартале текущего года выдал розничных кредитов всего лишь на 169 миллиардов рублей, что в 3 раза меньше, чем Сбербанк выдал за один лишь апрель», — говорят эксперты финансовой группы QBF.

Остальные из пятёрки ведущих банков делят между собой долю в 15 % от общего объёма кредитного рынка.

В пользу отложенного потребительского спроса говорит и ещё одна особенность: почти половина всех кредитов выдавалась в наличных — 47,3 %. В копилку идёт и рост объёмов микрозаймов. Это так называемые кредиты «до зарплаты», которые берут заёмщики, остро нуждающиеся в наличных.

«По данным Росстата, в 2020 году средний размер номинальной заработной платы россиян составил около 51 тысячи рублей, тогда как прожиточный минимум на 2021 год для трудоспособного населения составляет 12,7 тысячи рублей. Но конечно, если мы говорим не только об удовлетворении базовых нужд, то текущего уровня доходов многим не хватает на покупку, например, бытовой техники, автомобиля, на отпуск и т. д. Не стоит забывать и о том, что есть население, живущее за чертой бедности. Как раз представители этой группы чаще обращаются за микрозаймами», — комментируют аналитики фингруппы QBF.

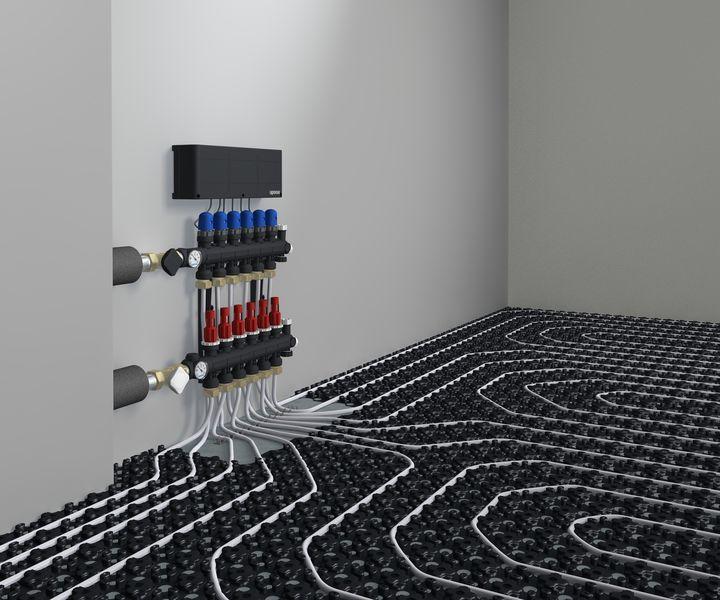

Вторыми по популярности стали ипотечные кредиты. Исторически низкая ставка — 6,5 %, которой удалось добиться благодаря госсубсидии, позволила жилищным кредитам занять долю в 43,3 % от объёмов кредитного рынка. Для примера, по Петербургу кредитов по программе «Господдержка 2020» за первый квартал 2021 года Сбербанк выдал 3 333 штуки на общую сумму 13 миллиардов. Ещё 1 миллиард выделили на 357 ипотек в Ленобласти.

Субсидируемые ипотечные программы для уязвимых слоёв покупателей жилья тоже демонстрируют немалый рост. Так, в Петербурге за I квартал 2021 года рост количества выданных ипотек для семей с двумя и более детьми в Сбербанке составил 24 % в сравнении с аналогичным периодом годом ранее. Только для этой категории петербургских заёмщиков банк выдал 2,6 миллиарда рублей. В Ленобласти выдали 73 таких кредита на 292 миллиона — в 2,3 раза больше, чем годом ранее.

Ближайший конкурент — ВТБ — сообщает о росте выдачи ипотеки в Петербурге и Ленобласти на 80 % в апреле нынешнего года, по сравнению с прошлым. Это 2,2 тысячи займов. За первые месяцы 2021 года, в сравнении с тем же периодом прошлого, количество выданных ВТБ ипотек выросло на 30 %, до 27,6 миллиарда.

«Для ВТБ апрель стал самым успешным с начала этого года, мы выдали 100 миллиардов рублей ипотеки (по стране. — Прим. ред.), что сопоставимо с объемами октября — ноября 2020 года», — говорит Евгений Дячкин, вице-президент ВТБ.

Разумеется, такая щедрость подстегнула спрос на недвижимость и в первую очередь помогла застройщикам нарастить продажи, а с ростом цен — прибыль.

Некоторую оторопь вызывают темпы автокредитования. Несмотря на кажущуюся скромную долю (7 %) таких займов после ипотеки и кредитов наличными, аналитики констатировали рост числа таких ссуд на 566 %. И это данные за год.

«Мы видим, что основные цели, на которые привлекаются кредиты, остаются довольно фундаментальными — в основном это траты на покупку недвижимости и траты, связанные с ее обустройством (ремонт, мебель, крупная бытовая техника), многие хотят взять кредит на покупку нового автомобиля или на финансирование трат, связанных с крупным семейным событием (например, свадьба)», — говорит Станислав Дужинский, аналитик банка «Хоум Кредит».

Можно предполагать, что пока одни — беднеющие россияне искали деньги до зарплаты, другие, кому удалось сохранить доход или увеличить его, решили защитить накопления от инфляции и скачков курса валют в автомобилях или «бетоне».

Чем чреват рост розничного кредитования

Показателен результат вмешательства государства в жизнь рынка недвижимости.

Владимир Трегубов, кандидат экономических наук, преподаватель Банковского института Высшей школы экономики, отмечает, что изначально ипотека с такой ставкой (6,5 %. — Прим. ред.) официально вводилась для малоимущих семей с низкими доходами весной 2020 года (добавим, что уже тогда многие эксперты говорили, что это скорее способ защиты строительных компаний. — Прим. ред.). «Планировалось, что это продлится до ноября 2020 года. Однако застройщикам удалось пролоббировать продление льготной ипотеки до конца июля 2021 года. Основную пользу получили достаточно богатые инвесторы, покупавшие новостройки на стадии котлована целыми этажами и продававшие недвижимость по мере роста стоимости», — подчёркивает Владимир Трегубов.

Рост интереса к займам сопровождался невесёлыми релизами Центрального банка. Так, в начале года стало известно о рекордной долговой нагрузке на россиян — 11,7 %. При этом Елизавета Данилова, глава департамента финансовой стабильности ЦБ, озвучившая данные, связала такие результаты не с ростом благосостояния и покупательской способности, а наоборот — с падением доходов россиян в ковидном 2020 году.

Результатом возросшей долговой нагрузки стала торопливая реакция ЦБ. Регулятор разработал дорожную карту по модернизации системы оценки долговой нагрузки заёмщиков. Это должно помочь банкам отсеять закредитованных заёмщиков, претендующих на необеспеченные кредиты. С внедрением нового механизма оценки можно ожидать падения объёмов розничного кредитования. Этому способствует и ужесточение денежно-кредитной политики ЦБ, недавно увеличившего ключевую ставку до 5 % и намеренного продолжать её увеличивать. Напомним, к ключевой ставке привязаны розничные кредитные ставки российских банков.

Вадим Шклёда, специально для «Фонтанки.ру»