Все российские банки, входящие в первую десятку по величине активов, на этой неделе отчитались о финансовых результатах за 2022 год. «Фонтанка» изучила их показатели и выяснила, по кому катком проехались санкции, а кто смог заработать даже больше, чем обычно.

Ушли в убыток

Два крупнейших банка из десяти закончили год в минусе. Наибольший убыток по МСФО получил ВТБ — 613 млрд рублей. Это, в общем-то, неудивительно, учитывая, что банк — в лидерах по обслуживанию внешнеторговых операций и в инвестиционно-банковском бизнесе, то есть тех областях, по которым больнее всего ударили санкции.

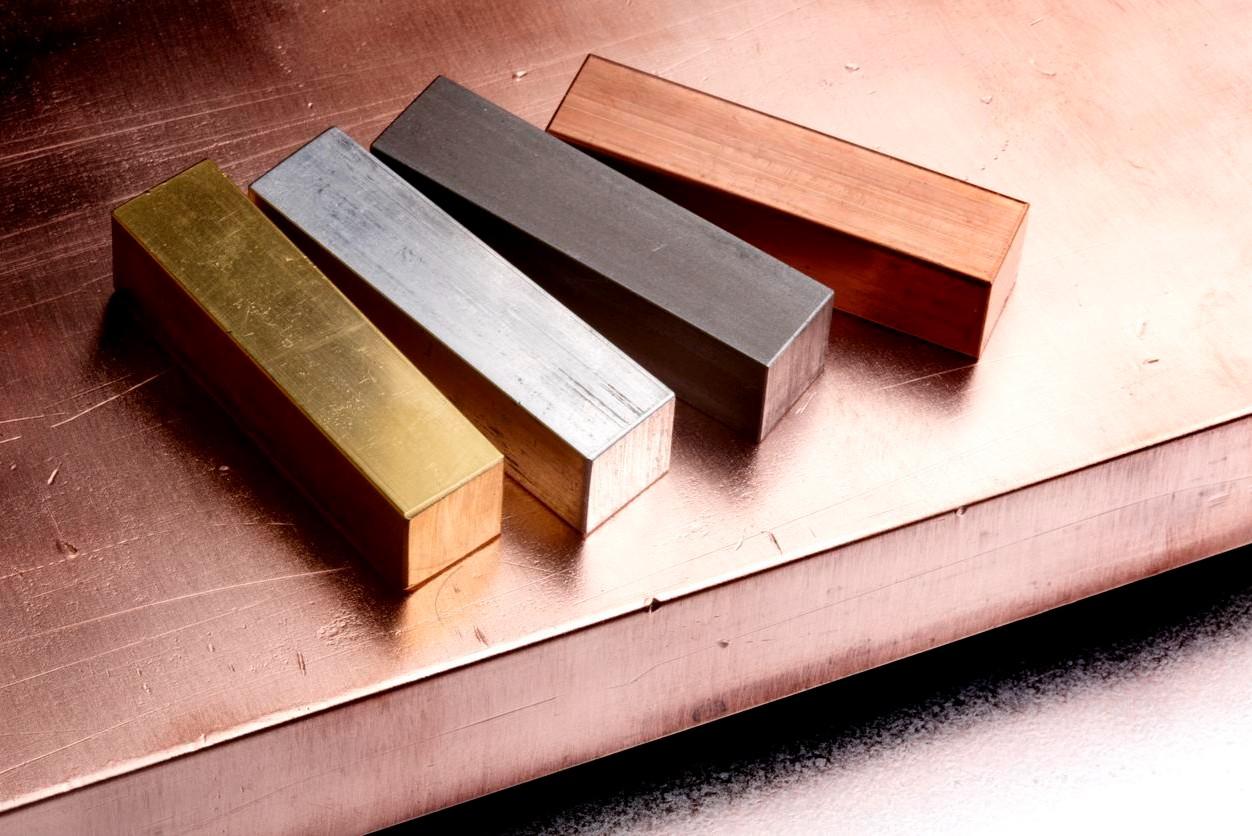

Основной составляющей убытка стали операции с валютой и драгметаллами. В ВТБ объяснили, как это произошло: из-за санкций банк столкнулся с беспрецедентным оттоком валютной ликвидности, восполнить его привлечением валюты ЦБ через операции своп было невозможно после того, как резервы Банка России были заморожены, и тогда валюту пришлось покупать на открытом рынке у экспортеров. Хеджировать существенно удлинившуюся из-за оттока евро и долларов открытую валютную позицию не удалось — также из-за санкций.

На валютной переоценке банк потерял 300 млрд рублей. Еще 299 миллиардов убытка принесла потеря контроля ВТБ над его европейскими «дочками». 344 млрд пришлось потратить на создание экстраординарных резервов. В 33 млрд убытков обошелся процентный риск, обусловленный изменениями процентных ставок. Кроме того, группа ВТБ в 2022 году закрыла сделку по покупке банка «Открытие» за 340 млрд рублей.

Альфа-Банк раскрыл по РСБУ свой убыток за 2022 год в размере 117,1 млрд рублей. Это его первый минус с 2009 года, когда на волне одного из крупнейших финансовых кризисов лихорадило всю банковскую систему. Но даже тогда убыток оказался на уровне 3,35 млрд рублей. Все остальные годы были для банка прибыльными, а в 2021 году прибыль и вовсе была рекордной.

Причины, по сути, те же, что и у ВТБ. Альфа-Банк был одним из крупнейших в стране по международным расчетам с банками и контрагентами в других странах. Часть его активов в иностранной валюте была заморожена из-за санкций. Также банк потерял на валютной переоценке и значительно увеличил расходы на резервирование.

При этом они оба к концу 2022 года в моменте выходили в плюс. Для ВТБ прибыльным стал четвертый квартал, для Альфа-Банка — всё второе полугодие. 2023 год они тоже начали с уверенных плюсов. У Альфа-Банка это 26,1 млрд рублей прибыли за январь — февраль (по МСФО), а ВТБ ожидает 140 миллиардов прибыли по итогам первого полугодия. Несмотря на бодрый старт, акционеры ВТБ могут не рассчитывать на дивиденды в 2023 году и даже в 2024-м. Прибыль пойдет на восстановление капитала.

Остались в плюсе

Больше всего в стране предсказуемо заработал Сбербанк. Его прибыль по итогам 2022 года, даже несмотря на максимально жесткие санкции, сократилась в 4,6 раза, до 270,5 млрд рублей. «Фонтанка» ранее объясняла, почему это неплохой результат, хотя он и значительно ниже показателей предыдущих лет.

Отдельного внимания заслуживает Газпромбанк. Поскольку через него с середины 2022 года монопольно идут расчеты за российские энергоресурсы, в отношении него не вводились особо жесткие санкции. Именно он стал ключевым инструментом в формальном процессе перевода расчетов за экспорт российского газа в рубли. Даже самые ожесточенные противники российской политики были вынуждены открывать счета в Газпромбанке, чтобы продолжать получать голубое топливо.

На протяжении года приходили сообщения о хитроумных схемах, к которым прибегали европейцы, одной рукой вводящие беспрецедентные санкции против российских банков, по сути, грабя их, а другой — через цепочки посредников переводящие евро в рубли на счетах Газпромбанка. Тем не менее его прибыль по итогам 2022 года упала на порядок, с 95,8 до 9,1 млрд рублей.

Прибыль поглощенного группой ВТБ банка Открытие за 2022 год, который они провели порознь, сократилась в 4 раза — с 85,5 до 21,7 млрд рублей (РСБУ). Практически все показатели при этом продемонстрировали положительную динамику: активы банка, кредитный портфель, объем выдач кредитов физлицам и юрлицам, количество клиентов и объем их средств. При этом чистые процентные доходы банка до создания резервов на возможные потери росли на 6 % и составляли 102,2 млрд рублей, после создания резервов уменьшились до 70,6 млрд, что на 27,8 % меньше, чем годом ранее. Комиссионные доходы снизились на 10,4 %, комиссионные расходы — на 37,2 %, операционные расходы выросли на 21 %.

Совкомбанк по итогам 2022 года получил 14,2 млрд чистой прибыли (РСБУ). Это в 3,2 раза меньше, чем годом ранее, и почти вдвое меньше, чем ожидалось. В банке «Коммерсанту» объяснили отставание тем, что еще в декабре отказались от ряда послаблений, предоставленных российской финансовой отрасли регулятором.

В плюсе остались новые приобретения группы «Интеррос» Владимира Потанина. Прибыль перешедшего к нему от французской Societe Generale Росбанка снизилась на 75 % (что на фоне остальных неплохо) и составила 4,9 млрд рублей. Банк потратил в 8,5 раза больше денег на создание просто гигантских в масштабах его бизнеса резервов — 35,2 млрд рублей против 4,2 млрд в 2021 году. Операционный доход вырос более чем на 30 %, операционные расходы — на 22 %. Пришлось потратиться, в частности, на импортозамещение софта и ребрендинг.

Тинькофф Банк, который планировал, но так и не убрал из названия фамилию основателя, по итогам года заработал 20,8 млрд рублей прибыли, что в 3 раза меньше, чем в 2021 году. Тогда его прибыль достигла рекордных 63,4 млрд рублей.

У банка втрое выросли расходы на резервирование возможных потерь по кредитам, до 65,4 млрд рублей. Операционные расходы увеличились на 35 %, до 139,3 млрд. Чистый процентный доход до создания резервов вырос на 9 % — 143,9 млрд рублей, после — снизился на 31 %, до 76,4 млрд. Зато «Тиньков» увеличил доходы от валютных переводов. Весь 2022 год он пользовался огромной популярностью среди хлынувших за рубеж российских буржуа и хипстеров, что, несомненно, сказалось на бизнесе банка: прибыль от этих операций составила 5,3 млрд рублей против убытка 0,86 млрд годом ранее.

Россельхозбанк по итогам года получил 5 млрд рублей прибыли, причем по РСБУ она выросла на 41 % год к году, а по МСФО — сократилась в 4,4 раза. Это указывает на огромные потери дочерних структур банка, тогда как сам в целом сработал неплохо. Из последних данных следует, что чистые процентные доходы банка упали на 16,8 %, расходы по кредитным убыткам выросли на 50 %, чистые комиссионные доходы снизились на 12 %.

Кто всех переиграл

Только одной финансовой организации из десятки удалось не только получить прибыль, но и приумножить ее. Это российская «дочка» группы Raiffeisen Bank International (RBI). Ее чистая прибыль по МСФО в 2022 году выросла в 4,3 раза и составила 2 млрд евро. Этого можно было ожидать, поскольку со второго квартала банк показывал высокие результаты. Чистый процентный доход за год вырос в два раза, чистый комиссионный — почти в пять раз. Кредитный портфель сократился на 22,8 %, клиентская база — на 27 %, зато Райффайзенбанк получил 369 млн евро чистого дохода от торговых операций и переоценки ценных бумаг на балансе после убытка в позапрошлом году.

По РСБУ чистая прибыль банка выросла в 3,6 раза, до 141 млрд рублей, что позволяет ему занять почетное второе место по объему заработка после Сбербанка.

Причем российский бизнес принес более половины чистой прибыли всей австрийской группе RBI, которая с конца марта 2022 года изучает тем не менее, по крайней мере на словах, возможности ухода из России. В последнее время пресса сообщала, что группа может обменять свой российский актив на европейские активы одного из госбанков — Сбера или ВТБ. Однако в конце марта 2023-го Reuters со ссылкой на главу кредитной организации Йоханна Штробля сообщил, что австрийцы собираются продать актив или вывести его из периметра группы и ведут по этому поводу переговоры с двумя претендентами. Причем окончательное согласие на такую сделку должен по новому законодательству дать лично президент РФ.

Евгения Горбунова, «Фонтанка.ру»