На фоне угрожающих показателей роста годовой инфляции Центробанк внепланово поднял ключевую ставку до 12% — сразу на 3,5%. Меры менее радикальные, чем в феврале прошлого года, но все же серьезные. «Фонтанка» поговорила с экономистами о том, что теперь будет с курсом рубля, ставками по кредитам, темпами роста ВВП и бизнесом.

Эпитеты в оценке такой меры от ЦБ разнятся — от «логичной» и «естественной» до «вынужденной» и «абсолютно неизбежной».

Зачем повысили ключевую ставку

Напомним, что в последний раз ключевую ставку повышали в конце июля — на 1 п. п., до 8,5%. К такой мере ЦБ прибег впервые с февраля 2022 года, когда ее повысили с 9,5 сразу до 20% годовых, а далее этот показатель только снижался в течение почти полутора лет и к сентябрю дополз до 7,5%.

Рост ставки на 1%, как отмечает экономист и публицист Дмитрий Потапенко, был, скорее, нацелен на то, чтобы отреагировать на ситуацию на рынке и показать, что «мы наблюдаем».

Тогда же, в июле, в регуляторе намекнули, что не исключают дальнейшее повышение ставки, но вернуться к этому вопросу планировали лишь на сентябрьском заседании. Однако тут подоспели показатели июльской инфляции: она повысилась до 4,3%, а в ближайшие месяцы, по прогнозам ЦБ, только будет набирать обороты — до 5–6,5%. Дальше сюжет драмы о ключевой ставке развивался стремительно — вчера банк анонсировал внеочередное заседание, уже сегодня ее подняли до 12%.

При этом рубль, который после анонса ЦБ постепенно начал восстанавливаться, растерял вечерний и утренний рост и снова упал после решения регулятора.

Тем не менее, как отмечает экономист Никита Масленников, такое решение было совершенно оправданным: если и дальше доводить курс рубля до заоблачных высот, то есть риск подрыва финансовой стабильности — его ЦБ и предотвратил. Кроме того, подъем ключевой ставки — это и попытка притормозить кредитование и сбить ажиотажный спрос на него. Однако такая мера хотя и необходимая, но все же недостаточная, считает Дмитрий Потапенко.

«Основное, для чего делается в том числе и ослабление рубля — это попытка сбалансировать бюджет. Но бюджет не балансируется резаной бумагой, для этого нужно менять структуру экономики. Это длительный процесс, но его когда-то надо начинать. Если мы посмотрим российский список Forbes и иностранный, то заметим, что иностранный Forbes состоит в основном из интеллектуальных услуг — Amazon, Facebook* (принадлежит Meta**, запрещенной в РФ). Мир поменялся. А в нашем списке Forbes в основном сырьевики», — подчеркнул он.

Так что, по прогнозам Дмитрия Потапенко, повышение ставки ажиотаж собьет, но фундаментально тенденции не изменит.

Что теперь будет с инфляцией и курсом рубля

Оценки экономистов по поводу дальнейшей судьбы курса рубля и показателей роста годовой инфляции разнятся. Александр Разуваев, экономист и руководитель информационно-аналитического центра «Альпари», считает, что утреннее падение курса связано, скорее, с тем, что рынок ожидал еще более серьезного повышения ставки.

«Я держу в голове, что дешевый рубль очень выгоден бюджету. А сейчас оборонные расходы уже превысили план на год, поэтому не надо забывать об интересах Минфина. Я надеюсь, что рубль откатится, к концу года откатится сильно — до 65–85 (курс доллара. — Прим. ред.)», — отметил он.

Кроме того, рост ключевой ставки должен в первую очередь повлиять на снижение эффекта переноса ослабления рубля на внутренние цены, считает Никита Масленников. Июльская динамика инфляции была сильно настораживающей, а если посмотреть на всю систему ее показателей, с которой и работает ЦБ, то по ряду из них годовая инфляция выходила больше 10%, поделился он.

«Это вынужденная мера все-таки. Логичная, естественная и абсолютно неизбежная, но для экономики сегодня — безусловно положительная. Сегодняшнее решение — серьезный шаг к нормализации и стабилизации денежно-кредитных условий через 3–4 месяца», — подчеркнул Никита Масленников. По его прогнозам, курс рубля стабилизируется, а годовой рост инфляции в итоге составит 6–7%, а чем ниже инфляция, тем больше мотивация к инвестиционной активности.

Александр Разуваев советует дать запланированному положительному эффекту в виде замедления роста цен отсрочку побольше — от трех до шести месяцев. Дмитрий Потапенко же не разделяет позитивных ожиданий коллег: на его взгляд, рост ключевой ставки проблемы сегодняшней экономики не решит, а только запустит таргетирование инфляции и, может быть, чуть-чуть ее «присадит».

Что будет со ставками по кредитам и вкладам

Сейчас средняя ставка краткосрочного потребительского кредита составляет 19,4%, кредита на период от года — 13,5%, а займов для бизнеса — около 15–16%, рассказал Никита Масленников. «Поэтому повышение ключевой ставки даже на 2% — это серьезно», — подчеркнул он.

Через несколько недель экономист советует ждать роста депозитных ставок — это приведет к укреплению мотивации граждан и юрлиц к сбережениям, но снизит спрос и покупательскую активность. Повышение ставок по кредиту будет чуть меньше, но тоже существенным — от 2%, а по ипотеке — примерно на 1%, прогнозирует Никита Масленников.

Что будет с ВВП

Повышение ключевой ставки влечет за собой безработицу, подорожание кредитов и спад деловой активности — в этом эксперты сошлись. Тем не менее по поводу роста или падения ВВП позиции экономистов разнятся. Александр Разуваев подчеркивает, что темпы экономического роста снизятся — по итогам года ожидают 2%, а он остановится на отметке примерно в 1,5–1,7%.

Дмитрий Потапенко, наоборот, отмечает, что показатель роста ВВП увеличится, но это будет «плохой ВВП». «Когда вы производите ручку, то вы производите орудие производства, которое впоследствии будет реализовано и даст приработок. А когда вы производите бомбу, то она взрывается и не приносит следующего дохода. Поэтому рост ВВП у нас офигительный, но только этот рост ВВП опасен для экономики. Мы перерабатываем сырье и материалы — вещи, которые в последующем не производятся, а уж тем более не производятся услуги», — заявил он.

Никита Масленников, в свою очередь, признает, что ужесточение денежно-кредитных условий снимает несколько десятых процента с годового итога по экономическому росту, кроме того, пик повышения ВВП уже был достигнут — в мае — июне этого года. Тем не менее по-прежнему сохраняется вероятность позитивного годового итога. По прогнозам экономиста, рост ВВП может составить примерно 2%.

По каким отраслям экономики ударит рост ключевой ставки

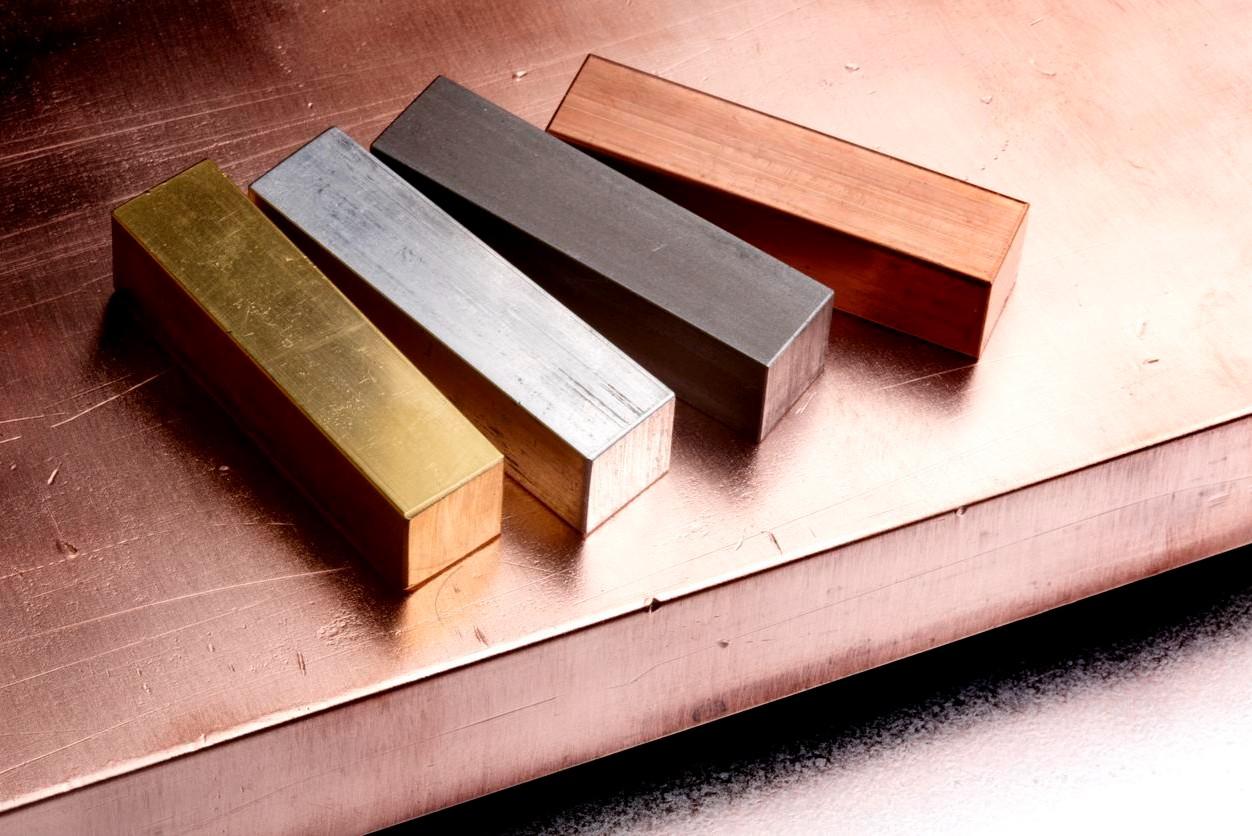

По всем. Без конкретных выигравших и проигравших, заключил Никита Масленников. Урон по бизнесу будет зависеть от уровня заемных средств, который этот бизнес привлекает для своей текущей деятельности. К наиболее закредитованным отраслям экономики Александр Разуваев отнес строительство и металлургию.

«Но надо понимать, что с начала СВО очень многие компании постарались максимально снизить долю заемных средств, поэтому сейчас повышение ставки в меньшей степени на них влияет по сравнению с тем, что было 2–3 года назад», — подчеркнул он.

Тем не менее в зоне риска оказывается промышленность. Как объяснил «Фонтанке» Дмитрий Потапенко, при иной структуре экономики были бы другие методы реализации инвестиционных проектов. А так производству нужно покупать имущество, которое подорожало и будет дорожать.

«Мы сами заложили такую огромную бомбу, которая сейчас взрывается, а мы за ней наблюдаем. Объемы производства сократятся, но это производство производства, а производство ОПК будет работать как не в себя. Промпроизводство будет расти, а промпроизводство для производства — падать», — подчеркнул он.

Что будет дальше

Из хороших знаков, которые заметил Никита Масленников, — в релизе от ЦБ нет традиционной фразы о том, что регулятор не исключает повышение ставки на следующем заседании. Так что есть вероятность, что в сентябре Банк России остановится и оставит показатели ключевой ставки нетронутыми.

«А как раз к сентябрю кредитные условия подстроятся под ключевую ставку, и станет понятно, как будет строиться траектория инфляции», — считает он. Александр Разуваев, наоборот, предполагает, что ставку могут повысить до 14%, а уже в следующем году она начнет понижаться.

Кроме того, следует понимать, что за повышением ключевой ставки последуют и другие меры — и от ЦБ, и от правительства. Как заметил Никита Масленников, от правительства следует ожидать прямых разрешений на программы кредитной поддержки с субсидируемыми процентами, а от регулятора — пересмотра ежедневных композиций по продаже валют. В первую очередь — юаней. Пока ЦБ ежедневно продает 2,3 млрд рублей — этот норматив надо будет повышать, считает Никита Масленников.

«Это только первый шаг, первое слово в предложении об инфляционных мерах», — заключил он.

Милена Солдатенко, «Фонтанка.ру»

* Запрещен на территории РФ.

** Организация признана в России экстремистской, ее деятельность запрещена на территории РФ.