Наконец-то начали проступать очертания предстоящих изменений в налогообложении граждан, о которых так много говорили в последнее время. Несмотря на то что чиновники начали этот разговор с того, кого НЕ коснется реформа и кто от нее даже выиграет, следует предположить, что задумывается этот проект все же для того, чтобы объем собираемых налогов вырос. Подразумевалось, что за счет богатых.

27 мая было анонсировано, каким может быть порог заработка, выше которого плоская шкала налогов сделает первый скачок. Если на языке чиновников, то двойной размер средней зарплаты. Если по-нашему, то где-то 150 тысяч рублей. То есть для всех, кто получает больше, НДФЛ будет не привычные 13%, а возможно, 15% (точно это пока неизвестно).

В рекомендациях прописано нечетко — идет ли речь о том, что все 150 тысяч будут облагаться по повышенной ставке, или только все, что выше этой суммы. Но обычная логика законодателя до сих пор предполагала повышенные ставки именно на превышение определенной суммы. В этом случае те, кто получает 160 тысяч, по повышенной ставке будут платить с 10 тысяч, и платеж вырастет на 2400 рублей в год, у тех, у кого получается 200 тысяч, «лишний» налог будет 12 тысяч.

О следующих ступенях повышения НДФЛ данные пока не раскрывались, но допустим, что это будут те самые 5 млн, больше которых доходы и сейчас облагаются налогом по повышенной ставке. Это около 416 тысяч в месяц. Какой там будет ставка, чиновники и депутаты пока молчат. Однако они постоянно апеллируют к опыту западных стран, практикующих прогрессивные шкалы подоходного налога.

Вряд ли российские законодатели пойдут по совсем радикальному пути — например, в некоторых европейских странах налог для больших доходов 45 процентов, — но 20% для самых богатых — цифра вполне ожидаемая. И вот тут есть нюанс.

В целом плоская шкала доходов — это признак либерального подхода к регулированию экономики. Аргументы о том, что, мол, чем больше человек зарабатывает, тем больше он должен платить — это определенное лукавство. Ведь 13% от миллиона очевидным образом больше, чем 13% от МРОТа. Так что у нас и так те, кто получал больше, платил больше.

Прогрессивная ставка налогов — это как раз отход от идеи об общем равенстве. Для начала необходимо заметить, что во всех странах, где она существует, есть и минимальный доход, который совсем не облагается никаким НДФЛ. Во Франции это 10 000 евро в год. То есть на наши где-то 80 тысяч в месяц. В Финляндии налогом не облагаются доходы в 16 тысяч в год — примерно 130 тысяч рублей в месяц. В нашем случае робкие слова о том, что хорошо бы к самым малоимущим вообще не применять НДФЛ (именно робкие слова, а не принятые инициативы), касаются тех, кто зарабатывает менее 30 тысяч рублей.

Ну а 130 тысяч в месяц, которые в Финляндии считаются порогом нищеты, — это у нас почти те самые «обеспеченные», с которых надо брать уже повышенный налог.

Иными словами, кивать на опыт Запада в вопросах прогрессивной ставки налога — все же весьма шаткий аргумент. Лучше обойтись без него. Давайте все же немного честнее разговаривать с налогоплательщиками.

Повышенная ставка НДФЛ по итогам 2023 года принесла в бюджет почти 160 млрд рублей. Это про тех, кто с доходами больше 5 млн рублей в год. Кстати, весь НДФЛ идет в региональные бюджеты, а вот эта добавка — на федеральные нужды. Сколько принесет новая реформа, пока не говорили, но легко понять, что речь о сотнях миллиардов.

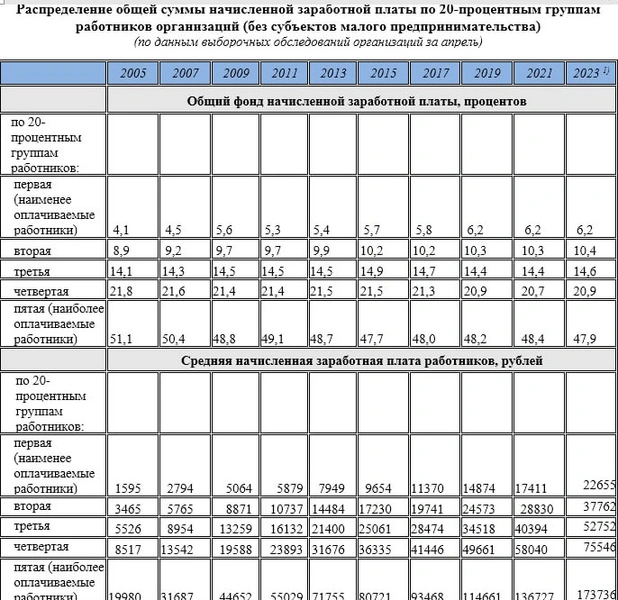

Попробуем прикинуть в приложении к Петербургу. Данные Росстата пока слабо приспособлены к тому, чтобы говорить что-то определенное о тех, кто получает 150 тысяч в месяц. К примеру, распределение населения по группам среднедушевых доходов заканчивается на восьмом интервале: 60 тысяч и более. Распределение по 20% группам дает просто колоссальный разрыв между четвертой (75 тысяч) и пятой, самой обеспеченной, — от 173 тысяч. Десятипроцентная разбивка дает примерно такой же результат: 9-я группа — это 105 тысяч, а 10-я — 193 тысячи.

Иными словами, просто беда с этими группами и доходами. Но есть интересная деталь. На высшую группу из 10% самых богатых петербуржцев приходится 30% вообще всех доходов населения. Это не социальный лозунг с призывом к справедливости, это статистика.

Если взять общий объем уплаченного в бюджет Петербурга в 2023 году НДФЛ (337 млрд рублей), то можно весьма умозрительно заключить, что где-то 100 миллиардов из них заплатили 10% самых богатых петербуржцев. По ставке 13%. Перевод их в разряд плательщиков хотя бы 15% принесет городу, можно предположить, «лишних» 15 миллиардов.

Много это или мало? Для сравнения: вся адресная программа ремонта дорог в городе на 2024 год — во всех районах — оценивается в 14,2 миллиарда. Если с самых богатых брать по 20%, получится «лишних» 53 миллиарда. Для сравнения: у нас в прошлом году 44 млрд рублей было потрачено на развитие культуры. То есть совершенно определенные плюсы от прогрессивной шкалы город, конечно, получит.

Однако есть в бюджете Петербурга статья доходов, которая под определенным углом зрения вполне может быть существенно увеличена, и Федеральная налоговая служба, а теперь и депутаты прикладывают много усилий для этого.

Это строчка «Налоги на совокупный доход». Речь идет об огромном пласте экономики, который администрирует свои налоги по различным упрощенным схемам. Это и юрлица, и ИП, и самозанятые. В прошлом году они заплатили городу около 70 млрд рублей.

Ведь рассуждая о том, кому надо повышать ставку НДФЛ и какой она должна быть, за скобки постоянно берутся миллионы (на конец 2023 года — 9 миллионов) налогоплательщиков, которые свои налоги платят по ставке 4%. А иногда 6%. Это самозанятые. Вся эта налоговая кутерьма и прогрессивная ставка их как бы не касаются. А за ними числится денежный оборот около 3 триллионов рублей — это цифра от ФНС. Сейчас над ними проводят эксперимент, рассчитанный до 2028 года, и чиновники уже твердо заявили: до этого срока никто их 4% трогать не будет.

А вот куда государевы люди уже готовы запустить руки, так это упрощенная система налогообложения (УСН), по которой ООО или ИП может платить 6% от доходов или 15% от разницы доходов и расходов. Как раз сегодня было предложено вернуть обязанность платить НДС ИП и предприятиям на УСН при доходах больше 60 млн рублей. Сейчас быть на УСН и не платить НДС можно при доходах в пределах 200 миллионов (на самом деле даже немного больше с учетом коэффициентов-дефляторов).

НДС — это чисто федеральный налог. Чтобы понимать масштаб, в прошлом году он принес четверть всех доходов федерального бюджета. Можно предположить, что охота за ним налоговой (а охотиться они теперь научились очень здорово) приведет к обелению части и остальных налогов. Например, целому пласту ИП и ООО будет больше невыгодно оставаться на УСН, и они предпочтут переходить на обычные системы налогообложения, пополняя уже региональные бюджеты за счет налогов на прибыль.

Предположение умозрительное и гипотетическое, но представить себе, что вся эта каша была затеяна лишь для того, чтобы обеспечить налоговыми вычетами многодетных, кажется куда менее вероятным, чем то, что государство пошло в поход за налогами. И почему-то верится, что охота будет успешной.

Согласны с автором?