Центробанк РФ представил реформу рынка микрофинансовых организаций (МФО) в виде доклада для общественных консультаций. В нем отмечается, что закредитованность россиян растет и, более того, у определенной категории граждан сформировалась зависимость от быстрых займов «до зарплаты». Чтобы решить эти и другие проблемы, регулятор предлагает изменить устройство рынка и ужесточить его регулирование в наиболее проблемном сегменте. Например, не выдавать более одного действующего займа в руки и снизить максимальную переплату со 130 до 100%.

Изменения выглядят логичными и закономерными в условиях, когда кредиты в банках становятся недоступными для все большего числа людей, да и рынку МФО к дополнительному регулированию не привыкать. Однако за размытыми формулировками некоторые игроки рынка уже видят угрозу ухода с рынка до 50% легальных кредиторов.

Что уже было сделано

Свой доклад «Перспективные направления развития рынка микрофинансовых организаций на 2025–2027 годы» ЦБ начинает с подведения итогов. «За прошедшие 10 лет совместными усилиями законодателя, Банка России, саморегулируемых организаций и компаний была выстроена система, обеспечивающая устойчивость рынка и защиту прав потребителей микрофинансовых услуг», — отмечает регулятор.

Так, с 2014 по 2023 год количество МФО сократилось в 4,5 раза, до 1 тысячи компаний. Их совокупный портфель вырос с 7,8 раза, до 443 млрд рублей. Объем выдач увеличился в 7,7 раза, до 1 трлн рублей.

«Ушли в прошлое ставки, достигавшие 1000% годовых, и практики жесткого взыскания со стороны МФО. Ограничены максимальная процентная ставка по займу, предельный размер переплаты и неустойки. От потери квартир граждан защищает введенный запрет на выдачу займов под залог жилья. Установлены лимиты на предоставление средств наиболее закредитованным заемщикам и разработан механизм самозапрета на получение займов для защиты граждан от мошенничества», — перечисляет ЦБ.

Одной из последних резонансных инициатив стало ограничение максимальной дневной процентной ставки. С 1 июля 2023 года она снижена с 1 до 0,8%. Предельная полная стоимость кредита (ПСК), соответственно, снизилась с 365 до 292% годовых, а максимально допустимая переплата, включая проценты, комиссии и неустойки, — с 1,5‐кратного размера займа сократилась до 130% от его суммы.

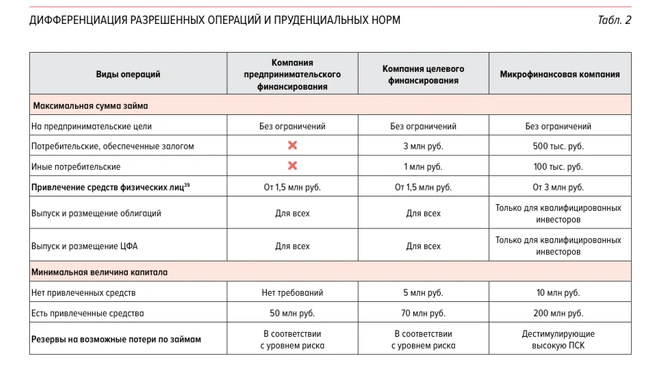

Также с 1 октября 2024 года МФО должны будут повышать размер резервов на возможные потери по займам для высокорискованных займов. Параллельно с борьбой с закредитованностью граждан регулятор выступает за развитие малого и среднего бизнеса. С этой целью с 1 июля этого года максимальная сумма микрозайма для компаний и ИП выросла до 5 млн рублей.

Нерешенные проблемы

Однако, несмотря все ранее принятые меры, ЦБ признает, что займы «до зарплаты» «в ряде случаев продолжают быть крайне обременительными для заемщиков». Именно в этом сегменте сейчас сконцентрированы основные риски.

В нем 95% займов выдаются с полной стоимостью кредита от 250% — то есть по ставкам вблизи максимально допустимых. Качество портфеля оставляет желать лучшего: уровень просроченной задолженности сроком более 90 дней (показатель NPL 90+) составляет 51%. В то время как в других сегментах — POS‐займов и займов для бизнеса — он составляет 18% и 5% соответственно.

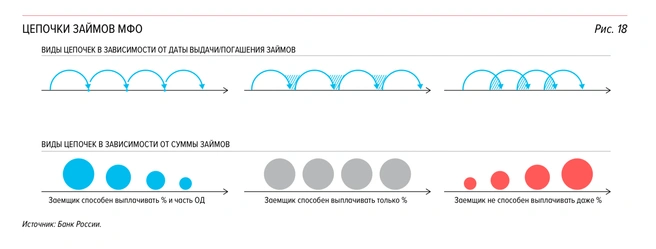

При этом МФО не предлагают надежным заемщикам более низкие ставки. Получается, что каждый «хороший» заемщик платит за себя и за одного «плохого». Нагрузка на первых возрастает, а вторые закредитовываются все больше. Это приводит к возникновению «цепочек займов» — когда один человек либо берет несколько займов в разных МФО, либо оформляет новый в день погашения старого, либо делает это с небольшим интервалом. По статистике, цепочки формируют около 60% всех потребительских займов, а треть займов от общего количества переоформляется с наращиванием долга. То есть когда человек с каждым разом перезанимает все большую и большую сумму.

У определенной категории граждан даже сформировалась зависимость от займов. Такие люди заключают по несколько договоров в месяц в разных организациях и тратят полученные деньги не так, как обычные заемщики. ЦБ аккуратно называет это моделью потребления, значительно отличающейся от «нормальной». Говоря менее тактично: эти люди транжирят заемные деньги на погашение старых долгов и ставки на спорт, а не на товары первой необходимости, как делает большинство. При этом аппетиты любителей микрозаймов растут пропорционально долгу, с обслуживанием которого они, как правило, не справляются.

Что предлагает ЦБ

Регулятор хочет вывести из сегмента МФО компании, которые не выдают краткосрочные дорогие микрозаймы. Это компании, которые финансируют малый и средний бизнес или выдают потребительские займы под умеренный процент (кредиты «не отходя от кассы» и рассрочки).

Недоверие, связанное со статусом МФО, мешает таким компаниям развиваться в своих направлениях. По данным опроса ЦБ, в сегменте коммерческих МФО на это указали 73% компаний, среди государственных — 42%. Из-за негатива, витающего вокруг трех букв, компании сталкиваются с удорожанием фондирования, трудностями при поиске инвестиций, найме персонала, участии в частных и государственных инициативах. Поэтому их предлагается вывести в отдельные категории — компании предпринимательского финансирования и компании целевого финансирования.

Оставшиеся микрофинансовые компании, в том числе те, профиль которых «деньги до зарплаты», ждет дополнительное регулирование. ЦБ предлагает:

Ограничить количество одновременно действующих займов одним до полного погашения. Во время переходного периода длительностью в один год — двумя займами.

Ввести период охлаждения между оформлением займов не менее 3 календарных дней.

Снизить уровень максимальной переплаты со 130 до 100% от тела долга.

Запретить новации (прекращение обязательства по долгу за счет замены на новый долг) «без фактического движения денежных средств».

«А нельзя ли их закрыть?»

Критика МФО нередко звучит с высоких трибун. В частности, недавно в ходе заседания совета по развитию финансового рынка при Совете Федерации спикер Валентина Матвиенко предложила председателю Центробанка Эльвире Набиуллиной и вовсе запретить работу МФО на территории страны. Сенатора не оставили равнодушной сюжеты на телевидении, в которых показывают, как взявшие кредиты люди оказываются в долгах и в итоге продают квартиры.

«Но невозможно, что они с людьми творят, как они обманывают и как люди попадают в реальную кабалу, но все как бы по закону. Давайте подумаем, а нельзя ли их (МФО. — Прим. ред.) закрыть?» — призвала Матвиенко.

В ответ на радикальное предложение глава ЦБ сообщила, что официально зарегистрированные МФО соблюдают все установленные законом требования, однако иногда под видом законопослушных организаций действуют нелегальные кредиторы, которые могут использовать неправомерные методы взыскания долгов. «Если мы запретим сейчас легальные, контролируемые микрофинансовые организации — они уйдут в тень», — объяснила Набиуллина.

Этот аргумент приводится регулярно, когда речь заходит о запрете или существенном ужесточении правил работы МФО, а заходит она часто. Это одна из любимых тем народных избранников и законодателей. В итоге сошлись на том, что деятельность легальных организаций надо дополнительно регулировать.

«В результате дискуссии, и в том числе аргументов председателя Центробанка, я согласилась с ее аргументами в какой части: во-первых, банки не могут выполнять функцию микрофинансовой организации, а у людей иногда острая необходимость сейчас занять на неделю, на месяц. И такие услуги везде есть в мире. Если просто их закрыть, они уйдут в серую зону, — это будет совсем беда», — говорила Матвиенко на пресс-конференции по итогам весенней сессии.

Она сообщила, что дала поручение комитету по бюджету и финансовым рынкам рассмотреть возможность ужесточения контроля за деятельностью МФО. Также спикер Совфеда допустила ужесточение наказания для нелегалов и отметила важность разъяснительной работы среди граждан. Чтобы те понимали, у кого можно брать займы, а у кого нельзя, и проверяли своего кредитора по реестру ЦБ.

Что думают сами МФО

На очередной виток регулирования в среде МФО отреагировали сдержанно. «Отрасли не привыкать к законодательным изменениям, так как рынок микрофинансирования по праву можно назвать наиболее динамично меняющимся в части законодательства», — сообщили «Фонтанке» в пресс-службе саморегулируемой организации «Микрофинансирование и Развитие» (СРО «МиР»), куда входят компании — лидеры рынка МФО.

В СРО подчеркнули, что пока речь идет лишь о докладе для обсуждения и вероятны изменения. Организация уже собирает мнения участников рынка и их предложения в части внесения правок. Риски там оценить затруднились, поскольку объем изменений, которые потребуется внести в регулирование, пока не до конца понятен.

«Мы верим, что данный доклад станет основой для конструктивного диалога, так как у рынка также есть предложения, как сделать рынок более динамичным, прозрачным и развивающимся и в перспективе уйти от того имиджа, который любят использовать в популистских целях», — отметили в СРО «МиР».

На то, что предложенные изменения требуют дополнительных уточнений и комментариев, обратил внимание и другой эксперт рынка. «Из формулировок ЦБ до конца неясно, на каком уровне будет находиться предельная ставка по займам для МФО классического сегмента. При ее ограничении до 0,5% в день вести эффективно бизнес не будет представляться возможным», — сообщил «Фонтанке» Александр Пустовит, генеральный директор микрофинансовой компании Moneyman. Она входит в группу компаний, которая заняла 2-е место в рэнкинге МФО РА «Эксперт» по объему выданных займов в 2023 году.

«В любом случае предлагаемые нововведения ускорят падение рентабельности работы МФО, которое сейчас и так наблюдается во всем секторе, и консолидацию рынка. Покинуть его могут до 50% от текущего количества игроков. При этом существенную поддержку оставшимся компаниям могло бы оказать развитие технологического партнерства с различными госсервисами, которое сейчас затруднено в том числе и по бюрократическим причинам», — продолжает он.

По оценке Пустовита, ограничение количества одновременно действующих займов «до зарплаты» нецелесообразно, поскольку уровень долговой нагрузки сейчас и так регулируется макропруденциальными лимитами, а заемщики точно так же могут брать несколько кредитов в банках, как несколько займов в МФО.

«В данном случае представляется логичным ввести аналогичные ограничения и в отношении банковских кредитов, но таких предложений ЦБ не озвучивает, при том что уровень зарегулированности сектора МФО сейчас сопоставим с банковским, а где-то и превосходит его», — отмечает топ-менеджер.

Возможное введение периода охлаждения, по его мнению, снижает доступность инструмента займов, основное преимущество которого заключается в возможности получить деньги быстро, по мере возникновения потребности. Если у людей не будет возможности сделать это легально, они пойдут к нелегальным кредиторам.

«Проблему закредитованности надо решать не только внешними регуляторными механизмами, но и вести системную работу изнутри — в частности, развивать финансовую грамотность населения, повышать финансовую культуру. Сюда относятся много вещей: способность рационально распоряжаться своими деньгами, умение правильно экономить без ущерба для качества жизни, умение пользоваться инвестиционными инструментами и так далее. И конечно также нужно, чтобы росли реальные располагаемые доходы населения», — считает Пустовит.

Все переплетено

В нынешних условиях появление мер по регулированию рынка МФО закономерно, регулятор делает то, что он и должен делать, считает экономист, автор телеграм-канала «Деньги и песец» Дмитрий Прокофьев.

«И правительство, и Центральный банк заинтересованы в том, чтобы в потребительском секторе экономики все стоило как можно дороже для людей, потребление ограничивалось за счет высоких цен и ресурсы, высвободившиеся за счет этого, перетекали в те сектора, которые правительство финансирует напрямую, в развитии которых оно заинтересовано», — говорит экономист.

Потребительский рынок к таким секторам не относится. Высокие цены — это именно то, что нужно для того, чтобы люди не покупали слишком много. Тем, кто все же хочет купить себе что-то, несмотря на ставки, открыта дорога в банк. Если банк отказал, то в МФО, которые, учитывая «безумную кредитную активность людей», хорошо зарабатывают.

«Желание людей что-то себе купить не исчезает. Вот они и пойдут в МФО. Задача Центрального банка — это сделать так, чтобы у нас не выдали слишком много денег, а для тех, кто взял деньги в кредит, не допустили слишком большого числа банкротств», — комментирует Прокофьев.

Будут ли предложенные меры эффективны, покажет реакция людей. Пока что их поведение в отношении кредитов со стороны выглядит так, как будто они думают, что цены вырастут настолько, что возвращать придется «очень сильно подешевевшими деньгами», отмечает эксперт.

Как следует из недавних подсчетов исследовательского холдинга «Ромир», накопленная с февраля 2022 года инфляция достигла 71,4%, а инфляция с июля прошлого года — 21,2% (против 9,13% по Росстату). Расчеты были выполнены на основании реальных цен и анализа 15 млн покупок, совершенных россиянами в 2008–2023 годах. Логично, что на фоне такой инфляции товаров повседневного спроса банки отказываются выдавать деньги меньше чем под 21–22% годовых.

Евгения Горбунова, «Фонтанка.ру»

Больше новостей в нашем официальном телеграм-канале «Фонтанка SPB online». Подписывайтесь, чтобы первыми узнавать о важном.